Cómo gestionar el impuesto sobre las ventas de SaaS (calcular, recaudar y remitir)

Debes ser diligente al reportar tus ingresos y mantenerte en cumplimiento con las regulaciones fiscales para evitar sanciones. Ya seas un desarrollador independiente o un emprendedor de SaaS, comprender la gestión de impuestos es tu responsabilidad. Repasemos los pasos para supervisar el proceso del impuesto sobre las ventas, ya sea que tengas una empresa de SaaS grande o pequeña.

Elegir un método de gestión del impuesto sobre las ventas

La forma en que decidas administrar tus impuestos afectará tu tiempo y recursos financieros, la exposición al riesgo y el alcance global. Comienza por identificar factores clave como la complejidad de tu negocio, la ubicación de los clientes, la experiencia y el volumen de ventas frente a la dedicación de tiempo.

- Internamente: Si estás leyendo esta guía, probablemente no tengas la experiencia fiscal que necesitas para gestionar los cálculos, la recaudación y la presentación por ti mismo:) Ten en cuenta que este es un proceso que consume mucho tiempo y que requiere un conocimiento profundo.

- Herramientas de cumplimiento fiscal: Para ahorrar tiempo y dinero, puedes utilizar un software de cumplimiento fiscal para automatizar el proceso, pero ten en cuenta que puede que no cubra todos los aspectos del cumplimiento. Además, ten en cuenta que con la mayoría de los PSP y las herramientas de cumplimiento, seguirás siendo responsable de declarar y remitir los impuestos sobre las ventas, y de garantizar el cumplimiento normativo general, como cómo garantizar el cumplimiento del GDPR.

- Merchant of Record (MoR): Al considerar opciones adecuadas para empresas, pymes, desarrolladores independientes y emprendedores individuales, MoR es una opción común para las empresas SaaS. Debido a que el MoR actúa como un revendedor pero asume la responsabilidad de la gestión del impuesto sobre las ventas, esta es una opción para las empresas que desean centrarse en su producto, escalar su negocio y vender a un público más amplio.

El manejo de todas las obligaciones de impuestos sobre las ventas es responsabilidad del MoR. Así que no dudes en saltarte la siguiente parte si ya has elegido asociarte con un MoR, una decisión que a menudo se detalla en cómo elegir la solución de pago adecuada para su SaaS, porque ya no necesita preocuparse por esto 🙂

PERO si aún utiliza herramientas de cumplimiento o gestiona el impuesto sobre las ventas internamente, revise los siguientes pasos para asegurarse de que no se está perdiendo nada sobre la forma correcta de recaudar y remitir.

Lista de verificación GRATUITA del impuesto sobre las ventas de SaaS

Descarga esta lista de verificación para navegar fácilmente por las obligaciones de impuestos sobre las ventas. Cubre:

-

Determinación del nexo

-

Cálculo de impuestos

-

Procedimientos de presentación

-

¡y más!

Determine sus obligaciones fiscales

Después de elegir su estrategia para la gestión de impuestos, deberá comprender sus responsabilidades específicas en materia de impuestos sobre las ventas. Investigue dónde tiene nexo y luego identifique las tasas impositivas aplicables en esos lugares.

- Nexo: Comprenda dónde tiene un nexo de impuesto sobre las ventas, que puede ser físico (donde opera su negocio) o económico (donde supera un cierto umbral de ventas). Las regulaciones varían según la ubicación, así que utilice los sitios web oficiales de las autoridades fiscales en los estados o países donde vende su producto SaaS para identificar sus necesidades. Esta investigación es una parte importante de cómo expandir su negocio SaaS en nuevos países de forma exitosa y conforme a las normas. Es posible que desee consultar a un profesional de impuestos.

- Tasas de impuestos: Investiga las tasas del impuesto sobre las ventas dentro de cada jurisdicción en la que tengas presencia empresarial. Estas también varían según el tipo de productos/servicios y la ubicación de tus compradores.

- Exenciones fiscales: Algunas regiones pueden tener tasas reducidas u ofrecer exenciones según tu tipo específico de producto digital. Investiga las excepciones cuidadosamente para asegurarte de que estás aplicando la tasa adecuada.

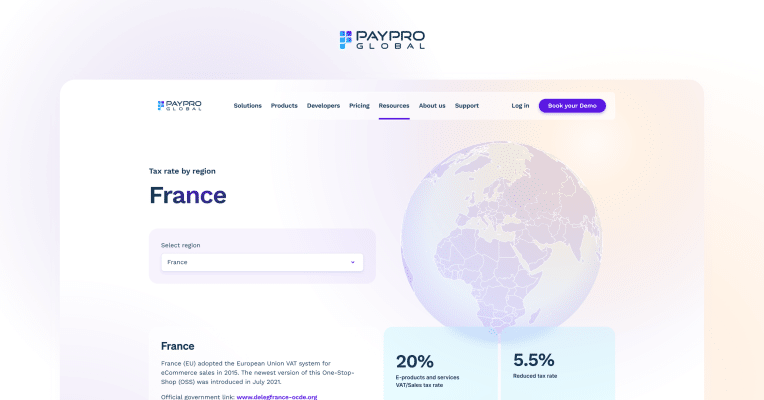

Consulta este mapa interactivo que muestra detalles sobre porcentajes, umbreles, aplicabilidad y sanciones dentro de cada área. Lo hemos diseñado para ayudarte a ahorrar tiempo e identificar las diferentes leyes fiscales para tu negocio SaaS.

Lista de verificación GRATUITA del impuesto sobre las ventas de SaaS

Descarga esta lista de verificación para navegar fácilmente por las obligaciones de impuestos sobre las ventas. Cubre:

-

Determinación del nexo

-

Cálculo de impuestos

-

Procedimientos de presentación

-

¡y más!

Regístrate para obtener un permiso de impuesto sobre las ventas (EE. UU.)

Para determinar en qué estados deberás cobrar el impuesto sobre las ventas y, por lo tanto, registrarte para obtener un permiso en cada uno de esos estados, deberás identificar tu presencia empresarial y las tasas impositivas aplicables. Ten en cuenta que es ilegal en la mayoría de los estados cobrar impuestos sin este permiso.

Para obtener el permiso fiscal, es probable que deba mostrar a la autoridad fiscal del estado la siguiente información comercial: nombre legal completo y dirección, FEIN... detalles que generalmente se establecen cuando usted registra tu negocio SaaS.

- Información comercial: Nombre legal completo y domicilio, FEIN (número de identificación de empleador federal) y datos de contacto.

- Información de ventas: Tipos de productos/servicios, volumen de ventas previsto y una estimación de las ventas anuales en su estado.

- Información bancaria: Información de la cuenta bancaria para remitir y recaudar impuestos sobre las ventas.

Una vez que se haya registrado, recibirá su número de identificación fiscal para impuestos sobre las ventas. Este se incluirá ahora en sus declaraciones e facturas de impuestos. Además, se le asignará una frecuencia de presentación que determinará la frecuencia con la que deberá declarar y remitir los impuestos sobre las ventas de su estado. En general, puede esperar que cuanto más venda, más frecuente será la frecuencia establecida.

Lista de verificación GRATUITA del impuesto sobre las ventas de SaaS

Descarga esta lista de verificación para navegar fácilmente por las obligaciones de impuestos sobre las ventas. Cubre:

-

Determinación del nexo

-

Cálculo de impuestos

-

Procedimientos de presentación

-

¡y más!

Recaudar impuestos sobre las ventas

Tras obtener los permisos y conocer los tipos impositivos aplicables, deberá establecer un proceso para recaudar impuestos a sus compradores. Implementa una herramienta de cálculo de impuestos sobre las ventas dentro de tu proceso de pago. Esto permite que se calcule automáticamente el impuesto correcto según la ubicación del comprador. Si tienes alguna obligación tributaria que varíe en función de los productos y servicios que vendes, asegúrate de que puedes personalizar las normas fiscales derivadas de las categorías de productos y las jurisdicciones específicas.

Para los pagos B2B dentro de la UE, no es necesario cobrar el IVA, porque existe un mecanismo de inversión del sujeto pasivo eso significa que el comprador pagará el IVA a su gobierno. En este caso, solo necesita solicitar y validar un número de identificación fiscal a su cliente empresarial, así como especificar en la factura que la transacción está sujeta a una inversión del sujeto pasivo del IVA. Para obtener orientación adicional sobre el IVA B2B, lea esta guía.

Deje claro en su página de pago y sitio web si el impuesto sobre las ventas está incluido en el precio mostrado o si se agregará en el proceso de pago. También muestre la descripción detallada del impuesto sobre las ventas en sus facturas, incluida la tasa impositiva, el monto y la jurisdicción. Este es un componente clave de cómo configurar la facturación SaaS y la facturación recurrente correctamente para mantener la transparencia y el cumplimiento.

Esto permitirá a los compradores conocer el coste total, así como sus regulaciones fiscales y de cumplimiento.

Absorción de impuestos es una alternativa de precios utilizada para recaudar impuestos sobre las ventas en múltiples regiones. Elija esta opción para mostrar su precio al mismo nivel para todos los países y regiones (globalmente). Esta estrategia de marketing se utiliza para estimular las ventas de gran volumen y ganar cuota de mercado eliminando la confusión que causan las diferentes tasas de IVA/impuestos sobre las ventas y utilizando un precio uniforme.

Cómo implementarlo: Si usted es un cliente de PayPro Global y quiere activar la opción de Absorber Impuestos en el panel de control de PPG – siga estas instrucciones o simplemente póngase en contacto con nosotros.

Lista de verificación GRATUITA del impuesto sobre las ventas de SaaS

Descarga esta lista de verificación para navegar fácilmente por las obligaciones de impuestos sobre las ventas. Cubre:

-

Determinación del nexo

-

Cálculo de impuestos

-

Procedimientos de presentación

-

¡y más!

Declarar y remitir

Dado que ya has recaudado el impuesto sobre las ventas de tu comprador, ahora puedes declarar y pagar esos impuestos a las partes correspondientes. Para mantenerte en cumplimiento, es urgente que gestiones esto correctamente para evitar sorpresas desagradables.

→ Determina el calendario de presentación y la fecha límite para cada país donde se encuentran tus clientes y cada estado en el que tengas nexo. Debido a que cada uno tiene diferentes fechas de presentación, debes informar el monto del impuesto sobre las ventas que has recaudado de cada estado y país según corresponda. Esta información está disponible en los sitios web oficiales de las autoridades fiscales relevantes.

Importante: ¡No olvides configurar recordatorios y marcarlos en tu calendario!

→ Prepara y presenta las declaraciones de impuestos sobre las ventas: Recopila toda la información relevante necesaria, como el monto del impuesto recaudado, las deducciones elegibles y los datos de ventas. Puede que esto no parezca desalentador, pero puede complicarse si operas en múltiples jurisdicciones fiscales. Asegúrate de contabilizar el monto del impuesto recaudado en ciudades, estados, países y cualquier otra jurisdicción aplicable.

→ Por último, remite los impuestos sobre las ventas a los estados correspondientes¡Tenga en cuenta que cada uno puede tener un proceso de pago diferente, como en línea, cheque o transferencia bancaria.

Importante: Asegúrese de pagar antes de la fecha límite para evitar cargos o multas.

Incluso con cero ventas durante el período de impuestos, aún debe presentar "declaraciones cero". Puede recibir una multa de algunos estados si no lo hace.

Para obtener más información sobre los errores comunes en los impuestos sobre las ventas en la industria del SaaS y cómo evitarlos, consulte este artículo detallado: Errores en los impuestos sobre las ventas en SaaS.

Conclusión

Aunque el manejo de los impuestos sobre las ventas de SaaS puede parecer complejo, es manejable con el enfoque adecuado. Comprender sus responsabilidades fiscales, implementar su estrategia y mantenerse actualizado sobre cualquier cambio garantizará que cumpla con las normas y evitará problemas costosos.

PayPro Global es un MoR (comerciante de registro) que puede simplificar las cosas para las empresas. Aquellos que buscan escalar y lograr la expansión del mercado global o las startups con poca experiencia encontrarán orientación para gestionar el complejo manejo de impuestos en cada jurisdicción con el socio adecuado.

PayPro Global asume estas responsabilidades complicadas y laboriosas, como la facturación de SaaS y los impuestos sobre las ventas, lo que le permite concentrarse en lo que mejor sabe hacer: crear y entregar productos SaaS excepcionales.

¿Tiene preguntas o necesita ayuda? No dude en comuníquese con el equipo de PayPro Global de expertos. Estamos aquí para ayudarle a navegar por las complejidades del impuesto sobre las ventas y lograr un cumplimiento perfecto para su negocio SaaS.

Preguntas frecuentes

-

Si tiene presencia física o económica (nexo) donde los productos SaaS están sujetos a impuestos, entonces debe cobrar impuestos. Si sus ventas totales superan un umbral específico, entonces se puede activar el nexo económico, por lo que debe investigar las reglas para cada jurisdicción.

-

Una vez que haya recaudado los impuestos sobre sus ventas, debe completar la presentación de su declaración ante las autoridades fiscales, teniendo en cuenta que el método y la frecuencia varían según la jurisdicción. Puede asociarse con un MoR como PayPro Global o utilizar software para agilizar el proceso.

-

Cuando un vendedor asume el costo del impuesto sobre las ventas en lugar de convertirlo en responsabilidad del comprador, se trata de una estrategia llamada absorción de impuestos. Al mantener el precio igual para todos a nivel mundial, se pueden estimular las ventas de gran volumen, mitigar la confusión con las diferentes tasas de IVA/impuestos y ofrecer un precio universal.

-

Hay algunos escenarios en los que es posible que no necesite cobrar el impuesto sobre las ventas:

- Sin nexo: Si no tiene nexo en un estado, no está obligado a cobrar su impuesto sobre las ventas.

- Productos/servicios exentos: Algunos estados eximen ciertos productos o servicios digitales del impuesto sobre las ventas.

- Transacciones B2B (UE): En la UE, el mecanismo de inversión del sujeto pasivo transfiere la responsabilidad del IVA al comprador en las transacciones B2B.

-

Las sanciones por no recaudar el impuesto sobre las ventas varían según la jurisdicción, pero pueden incluir multas, cargos por intereses e incluso cargos penales en algunos casos. Es crucial cumplir con las leyes de impuestos sobre las ventas para evitar estas consecuencias.

-

Un MoR (Merchant of Record) actúa como el vendedor legal, gestionando el cumplimiento de los impuestos sobre las ventas, el procesamiento de pagos y otras cuestiones legales. Al trabajar con PayPro Global o un MOR similar que simplifique la gestión fiscal, podrá concentrarse en su producto y asegurarse de que cumple con las normas.

-

Cálculo de las tasas de impuesto sobre las ventas: Tasa de impuesto x Coste del artículo = Impuesto total sobre las ventas.

¿Listo para comenzar?

Hemos estado donde usted está. Compartamos nuestros 18 años de experiencia y hagamos realidad sus sueños globales.