SaaS売上税の管理方法(計算、徴収、納付)

罰金を避けるためには、所得の報告に注意し、税務上の規制を遵守する必要があります。インディー開発者であっても、SaaS起業家であっても、税務管理を理解することはあなたの責任です。大規模なSaaS企業であっても、小規模なSaaS企業であっても、売上税プロセスを監督する手順を順を追って見ていきましょう。

売上税管理方法の選択

税金の管理方法をどのように決定するかによって、時間と財務リソース、リスクへのエクスポージャー、グローバルリーチに影響します。ビジネスの複雑さ、顧客の所在地、専門知識、売上高と時間投資などの重要な要素を特定することから始めましょう。

- 社内処理: このガイドを読んでいるということは、計算、徴収、申告を自分で行うために必要な税務の専門知識がない可能性があります:) これは深い知識を必要とする非常に時間のかかるプロセスであることをご理解ください。

- 税務コンプライアンスツール: 時間と費用を節約するために、税務コンプライアンスソフトウェアを使用してプロセスを自動化することをお勧めしますが、コンプライアンスのすべての側面を網羅しているわけではないことを理解しておいてください。また、ほとんどのPSPやコンプライアンスツールでは、売上税の申告と納付、および次のような全体的な規制遵守の確保に依然として責任を負うことに注意してください。 GDPRコンプライアンスを確保する方法.

- マーチャント・オブ・レコード(MoR): エンタープライズ、SMB、インディーデベロッパー、ソロプレナーに適したオプションを見ると、MoRはSaaSビジネスで一般的な選択肢です。MoRは再販業者として機能しますが、売上税管理の責任を負うため、製品の開発、ビジネスの拡大、より幅広い顧客への販売に集中したい企業にとって最適な選択肢です。

すべての売上税の義務の処理は、MoRの責任です。そのため、すでにMoRとの提携を選択している場合は、次の部分をスキップして構いません。この決定については、多くの場合、以下で詳しく説明されています。 適切な決済ソリューションの選択方法 SaaS向けなので、もうこれについて心配する必要はありません😊

しかし、 現在もコンプライアンスツールを使用している場合や、社内で売上税を管理している場合は、適切な徴収と納付の方法について、見落としがないよう、以下の手順を確認してください。

税務上の義務を決定する

税務管理の戦略を決定したら、売上税に関する具体的な責任を理解する必要があります。どこにネクサスがあるかを調査し、それらの場所で適用される税率を特定します。

- ネクサス: 売上税のネクサス(事業拠点がある物理的なネクサス、または一定の売上高を超える経済的なネクサス)を把握しましょう。規制は地域によって異なるため、SaaS製品を販売する州または国の税務当局の公式Webサイトを使用してニーズを確認してください。この調査は重要な部分です SaaSビジネスを拡大する方法 新しい国に正常かつコンプライアンスに則って進出するために。税務専門家への相談をお勧めします。

- 税率: ネクサスがある各管轄区域内の売上税率を調査します。これらは、製品/サービスの種類や購入者の所在地によっても異なります。

- 税の免除: 地域によっては、デジタル製品の種類に応じて税率が軽減されたり、免除が適用される場合があります。適切な税率を適用するためにも、例外事項をよくご確認ください。

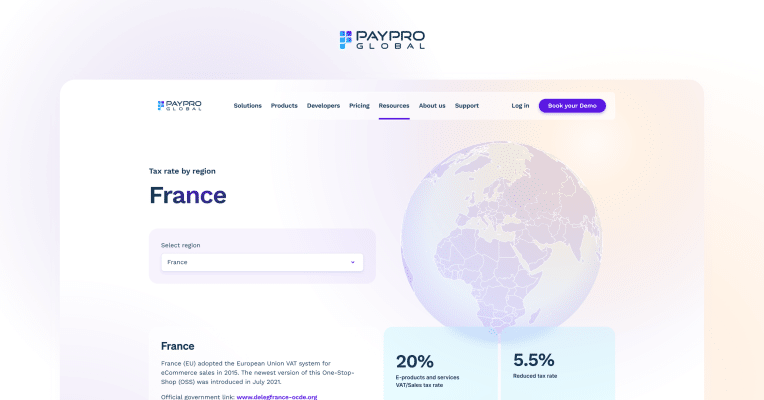

以下をご覧ください このインタラクティブマップ このマップでは、地域ごとの税率、納税基準額、適用範囲、罰則に関する詳細が表示されます。SaaSビジネスに適用される様々な税法を理解し、時間を節約するために設計されています。

売上税許可証の登録(米国)

どの州で売上税を徴収し、許可証を登録する必要があるかを判断するには、nexus(事業とのつながり)と適用される税率を特定する必要があります。重要なのは、 ほとんどの州では、この許可証なしに税金を徴収することは違法です.

税務許可を取得するには、州の税務当局に次の事業情報を開示する必要があります。正式な会社名と住所、FEIN…通常、設立時に確定する詳細 SaaSビジネスを登録.

- 事業情報: 正式な会社名と住所、FEIN(連邦雇用者識別番号)、および連絡先。

- 売上情報: 製品/サービスの種類、予想売上高、および州内の年間売上予測。

- 銀行口座情報: 売上税の納付と徴収のための銀行口座情報。

登録が完了すると、売上税ID番号が発行されます。これは、今後、税務申告書や請求書に記載する必要があります。また、州売上税の申告と納付の頻度も決定されます。一般的に、売上が多ければ多いほど、申告頻度は高くなります。

売上税の徴収

許可証を取得し、適用される税率を把握したら、購入者から税金を徴収するプロセスを確立する必要があります。 チェックアウトプロセスに売上税の計算ツールを導入します。 これにより、購入者の所在地に基づいて正しい税金が自動的に計算されます。販売する製品やサービスによって課税対象が異なる場合は、製品カテゴリや特定の地域に基づいて税金ルールをカスタマイズできることを確認してください。

EU圏内におけるB2B取引の場合、以下の理由によりVATを請求する必要はありません。 リバースチャージメカニズム が適用されるため、購入者が自国の政府にVATを支払うことになります。この場合、ビジネス顧客からVAT IDを要求して検証し、請求書に取引がリバースチャージの対象となることを明記するだけで済みます。B2B VATの詳細については、 こちらのガイドをご覧ください.

チェックアウトページとWebサイトで、表示価格に売上税が含まれているか、チェックアウトプロセスで追加されるかを明確に示してください。また、請求書には売上税の内訳(税率、金額、管轄区域を含む)を表示してください。これは重要な要素です SaaS請求と定期請求の設定方法 透明性とコンプライアンスを維持するために正しく。

これにより、買い物客は総費用だけでなく、コンプライアンスと税規制についても知ることができます。

税込み価格設定 は、複数の地域で売上税を徴収する際に使用される価格設定の代替手段です。 このオプションを選択すると、すべての国と地域(グローバル)で同じ価格を表示できます。このマーケティング戦略は、VAT/売上税率のばらつきによる混乱を解消し、統一価格を使用することで、大量販売を促進し、市場シェアを獲得するために使用されます。

導入方法: PayPro Globalのお客様で、PPGコントロールパネルの消費税還元オプションを有効にされたい場合は– こちらの手順に従ってください または、お気軽にお問い合わせください。

申告と納付

お客様から消費税を徴収したので、次は関係機関への申告と納税を行う必要があります。コンプライアンス遵守を維持するためにも、予期せぬ事態を避けるためにも、適切な処理を行うことが重要となります。

→ 申告スケジュールと納付期限を確認する お客様がいらっしゃるすべての国と、ネクサスが存在するすべての州について、申告スケジュールと納付期限を確認する必要があります。申告期限は国や州によって異なるため、それぞれの国や州から徴収した消費税額を、それぞれの規定に従って報告する必要があります。この情報は、関連する税務当局の公式ウェブサイトで確認できます。

重要: リマインダーを設定し、カレンダーにマークすることを忘れないでください!

→ 消費税申告書を作成して提出する: 徴収された税額、控除対象額、売上データなど、必要な関連情報をすべて収集します。これは大変なことではないように思えるかもしれませんが、複数の税務管轄区域で事業を行っている場合は、複雑になる可能性があります。市、州、国、およびその他の適用される管轄区域ごとに徴収された税額を集計するようにしてください。

→ 最後に、 売上税を適切な州に納付します!州ごとに、オンライン、小切手、銀行振込など、支払方法が異なる場合があることに注意してください。

重要: 手数料や延滞金を避けるため、必ず期日までに納付してください。

課税期間中の売上がゼロの場合でも、「ゼロ申告」を提出する必要があります。これを怠ると、一部の州から罰金を科せられる可能性があります。

SaaS業界におけるよくある売上税のミスとその回避方法の詳細については、こちらの記事をご覧ください: SaaSにおける売上税のミス.

結論

SaaSの売上税処理は複雑に見えるかもしれませんが、適切なアプローチをとれば管理可能です。納税義務を理解し、戦略を実行し、変更点について最新情報を入手することで、コンプライアンスを確保し、費用のかかる問題を回避できます。

PayPro Globalは、企業にとって物事を簡素化できるMoR(販売記録責任者)です。拡張と グローバル市場の拡大を達成する 、あるいは専門知識の少ないスタートアップ企業は、適切なパートナーと協力して、あらゆる法域における複雑な税務処理を管理するためのガイダンスを見つけることができます。

PayPro Globalは、SaaSの請求や売上税など、これらの複雑で労働集約的な責任を引き受け、お客様が最も得意とすること、つまり優れたSaaS製品の開発と提供に集中できるようにします。

質問がありますか?サポートが必要ですか? お気軽に PayPro Globalのチームに連絡を ください。私たちは、お客様が売上税の複雑さを乗り切り、SaaSビジネスのシームレスなコンプライアンスを実現できるようサポートいたします。

よくある質問

-

SaaS製品が課税対象となる地域に物理的または経済的な拠点(ネクサス)がある場合は、税金を徴収する必要があります。総売上が特定のしきい値を超えると、経済的なネクサスが発生する可能性があるため、各地域のルールを調査する必要があります。

-

売上に係る税金を徴収したら、税務当局への申告を完了する必要があります。その際、方法や頻度は管轄区域によって異なることに留意してください。PayPro GlobalのようなMoRと提携したり、ソフトウェアを使用してプロセスを効率化したりすることができます。

-

販売者が、消費者に売上税の負担を負わせるのではなく、自らが負担する場合、それを税負担と呼びます。世界中のすべての人に同じ価格を設定することで、大量販売を促進し、VAT/TAXレートのばらつきによる混乱を軽減し、統一価格を提供することができます。

-

売上税を徴収する必要がない場合がいくつかあります。

- ネクサスがない場合: ある州にネクサスがない場合、その州の売上税を徴収する義務はありません。

- 非課税となる製品・サービス: 州によっては、特定のデジタル製品またはサービスが売上税の免税対象となる場合があります。

- B2B取引(EU): EUでは、リバースチャージメカニズムにより、B2B取引におけるVATの納税義務が買い手に移転します。

-

売上税を徴収しなかった場合の罰則は、管轄区域によって異なりますが、罰金、延滞金、場合によっては刑事罰まで含まれる可能性があります。このような事態を避けるためにも、売上税法を遵守することが非常に重要です。

-

MoR(販売責任者)は、法的販売者として行動し、売上税のコンプライアンス、支払いの処理、その他のさまざまな法的問題を管理します。PayPro Globalまたは税務管理を簡素化する同様のMORと連携することで、自社製品に集中し、確実にコンプライアンスを遵守することができます。

-

売上税率の計算:税率×商品価格=合計売上税

準備はよろしいですか?

私たちは、かつてお客様と同じ立場でした。18年間の経験を共有し、お客様のグローバルな夢を実現させましょう。