SaaSスタートアップの資金調達方法:探し方、魅力の伝え方、獲得方法

SaaSスタートアップの資金調達を成功させるには、事業の準備のために資金ニーズを十分に理解し、投資家に効果的に説明することが不可欠です。ソフトウェアの開発、展開、オンライン販売には、特にスタートアップの初期段階では費用がかかる可能性があるため、スタートアップの資金調達はSaaS企業の存続に不可欠です。このガイドではSaaS資金調達の状況を概説し、プロセスを段階的に進める方法を紹介します。

スタートアップの段階と資金ニーズを決定する

資金調達エコシステムの仕組みを理解することは、慎重な分析が必要な複雑なプロセスになる可能性があります。SaaSをオンラインで販売する前に、誰からスタートアップSaaSの資金を調達すべきか、そして具体的にどのような資金が必要かを把握することが不可欠です。SaaSにとって適切な選択をするためには、まずいくつかの準備作業を行う必要があります。

まずは、スタートアップのステージを特定し、適切な資金調達タイプに合わせましょう。SaaS企業が活動しているステージは、求めるべき資金の種類を決定するのに役立ちます。以下に、各ステージの概要を簡単に説明します。

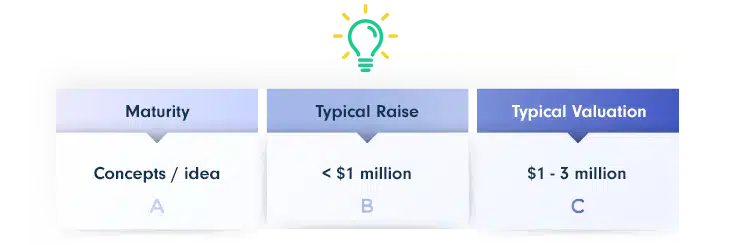

プレシードスタートアップステージ

プレシードステージは、最も小規模なSaaS企業のためのものです。このタイプの資金調達を求めるアーリーステージのスタートアップは、機能的なプロトタイプの構築や製品の市場投入に支援が必要となる場合があります。

これには、約100万ドル以下の少額の資本が必要となる場合があります。プレシード資金の獲得は非常に競争が激しく、投資家はアーリーステージのスタートアップに投資するために必要な確信を得るために、十分に開発された製品アイデアとしっかりとした創業チームを求めています。

- 特徴: アイデア段階、プロトタイプ開発、市場ニーズの検証。

- 資金ニーズ: 初期開発、市場調査、基本的なチーム構築のための少額(100万ドル未満)

- 資金源: エンジェル投資家、友人や家族、アクセラレーター、助成金、クラウドファンディング。

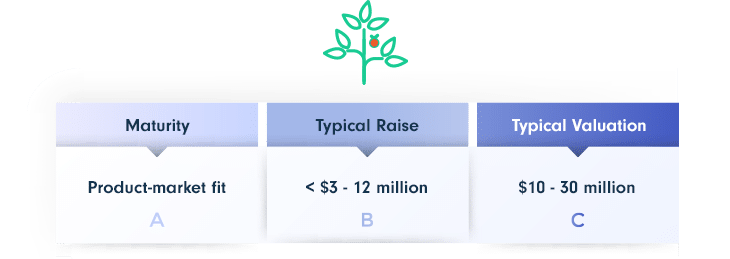

シードスタートアップステージ

シードステージは、一般的に最初の公式エクイティ資金調達ステージと見なされており、ソフトウェアおよびSaaS企業は10万ドルから200万ドルを調達する必要があります。この初期段階では、製品開発ニーズへの対応、チームの拡大、収益化の開始を支援するために資本が必要です。開発手法としてSaaSオープンソースを選択することは、一部の企業創設者にとって選択肢となります。

学ぶ SaaSのMVPを構築する方法 運用可能で、初期顧客エンゲージメントを獲得し、ユーザーベースを確立していることは、シードファンディングの重要なマイルストーンです。

資金調達の資格を得るには、プレシードラウンド以降、ビジネスの評価額がほぼ2倍になっている必要があります。また、Investopediaの報告によると、ビジネスの評価額は300万ドルから600万ドルの間であるべきですが、これらは大まかなガイドラインです。

- ステージ:実用最小限の製品(MVP)の運用、初期顧客エンゲージメントの獲得、学習 最初の 100 人の顧客を獲得する方法 ユーザーベースを確立し、市場での牽引力を示すため。

- 資金ニーズ: 製品開発、マーケティング、採用により多額の資金(10万ドルから200万ドル)

- 資金源: エンジェル投資家、シードステージのVC企業、アクセラレーター。

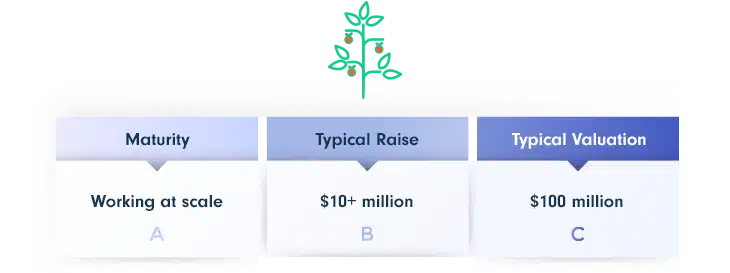

シリーズA - 収益創出

SaaSまたはソフトウェアビジネスは、収益の流れを確立し、成長機会を追求すると、シリーズAの資金調達段階を検討できます。この段階では、既存のビジネスプロセスを最適化するために資本が必要です。たとえば、 SaaSカスタマーオンボーディングエクスペリエンスを改善する方法これはコンバージョン率の向上または顧客チャーンの削減に大きく役立ちます。

この資金調達の規模はさまざまですが、企業は平均で約1,000万ドルを調達しています。投資家を引き付けるには、ビジネスモデルをさらに発展させ、将来のキャッシュフローの変動に耐えられることを示す必要があります。

- 要点: 確立された収益モデル、成長を続ける顧客基盤、拡大する事業範囲。

- 資金ニーズ: 事業の拡大、マーケティングの拡大、製品の強化のための多額の資金(平均1,000万ドル)。

- 資金源: シリーズAベンチャーキャピタル企業、グロースエクイティ企業。

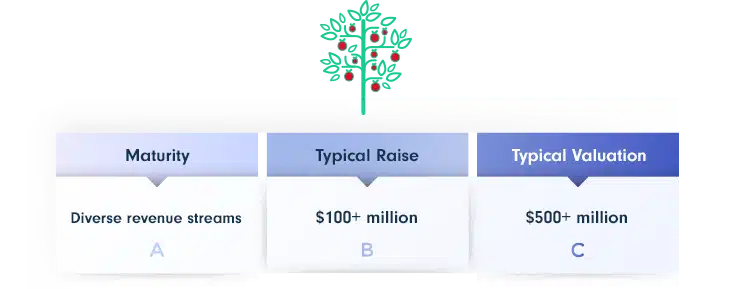

シリーズB - 株式ベースの資金調達

シリーズB資金調達は、株式ベースの資金調達の一形態であり、会社の株式を投資家に売却して資本を得ます。この資本は、成長を促進するための資金注入として機能します。

Corporate Finance Institute(CFI)は、シリーズBの資金調達を目指すSaaS企業は、約1,000万ドルの高い評価額を必要としていると指摘しています。資金調達を確保するには、収益化戦略が成功している必要があります。さらに、製品の収益性を実証し、ビジネスがある程度のレベルで競争できることを証明する指標が必要です。

- 要点: 収益性、持続的な成長、確立された市場プレゼンス

- 資金ニーズ: さらなる拡大、新規市場への参入、潜在的な買収を促進するための大規模な投資

- 資金源: 後期VC企業、プライベートエクイティ企業

シリーズC - 最終段階の資金調達

これが最終段階の資金調達です。2019年には、シリーズCのスタートアップ企業は平均1億300万ドルを調達し、2012年の4,800万ドルから増加しました。

この段階は積極的な拡大に焦点を当てています。投資家が得る株式を少なくするために、SaaSまたはソフトウェア会社はスケーリングのための十分な資本を生み出す必要があります。資金調達を受けるには、事業は投資リスクが低いと判断される程度に確立されている必要があります。

- 重要な要素: 大幅な収益創出、確固たる市場での地位、持続的な成長の追求。

- 資金ニーズ: 買収のための実質的な資本、理解 SaaSビジネスを拡大する方法 新しい国への進出や新しい製品ラインは、シリーズCの資金調達の一般的な用途です。

- 資金源: 後期段階のVC企業、プライベートエクイティ企業、戦略的投資家。

無料の投資家デューデリジェンステンプレート

SaaSスタートアップに最適な資金調達パートナーを見つけましょう。

-

潜在的な投資家に尋ねるべき重要な質問

-

投資家の適合性を評価するためのフレームワーク

-

重要な情報を収集するためのリソース

-

そして、強力な投資家関係を構築するためのその他のヒント。

資金調達に向けてビジネスを準備する

SaaSスタートアップの資金調達段階を特定したら、資金調達の準備を始めましょう。ここにいくつかのヒントがあります:

説得力のある事業計画を作成する: SaaS企業の成長のためにStartup資金を使用するための詳細な事業計画が必要です。SaaSユーザーオンボーディングの改善など、さまざまな最適化タスクへの今後の投資に関する詳細を含める必要があります。

- 会社のミッションステートメントと製品またはサービスの明確な説明の概要を示すエグゼクティブサマリー。

- 会社概要には、事業目標、対象市場(詳細は SaaSの理想的な顧客像 (ICP) を定義する方法)で学ぶことができます)、そして提供できるソリューションが記載されています。

- 事業の強みと競合他社との比較を強調する市場分析。市場規模やトレンドなど、市場に対する理解を示してください。

- チームの役割と責任を含む、チームの明確な説明。

- 多様なチャネルを通じてSaaS顧客維持率の向上を目的とした、広告予算、ターゲット顧客の選択、およびプロモーション戦略の概要を示すマーケティングプラン。

- 必要な営業担当者を明記した営業計画、および営業担当者のオンボーディングまたはこれらのサービスのアウトソーシングの計画。

- 必要な投資額と、調達した資金の使用方法を規定した資金調達のリクエスト。

財務予測の作成 ビジネスで設定した財務目標を示したもの。必ず市場調査に基づいて作成してください。

- 収益予測:価格モデル、顧客獲得戦略、市場の成長に基づいて現実的な収益予測を作成します。

- 費用予算:製品開発、マーケティング、営業、および運用に関する予想費用を概説します。

- トラクションと指標:主要業績評価指標(KPI)と実績を紹介します。SaaSスタートアップの資金調達で成功のチャンスを得るには、以下の主要な指標を準備する必要があります。

|

指標 |

理由 |

|

月間経常収益(MRR) |

事業のバイラル成長の可能性を示す予測は、SaaSスタートアップの資金調達において不可欠な指標となります。顧客関係の維持状況と、サービスの市場適合性を示します。 |

|

顧客獲得コスト(CAC) |

モデルの機能性と営業チームの需要対応能力を強調するデータを提供することで、投資家は目標達成の可能性を評価しやすくなります。新規顧客獲得能力を実証することは、資金調達の決定に影響を与える可能性があります。 |

|

ユーザーあたりの平均収益(ARPU) |

投資家に対し、顧客基盤が平均でどれだけの収益を生み出しているかを示します。ビジネスモデルの有効性について投資家に洞察を提供し、SaaSスタートアップへの投資判断に影響を与える可能性があります。 |

|

顧客生涯価値 (CLTV) |

顧客として維持できた場合にユーザーが製品に費やす金額の合計を指します。Customer lifetime value(CLTV)は、継続的な顧客エンゲージメントと価値創造を反映する重要な指標です。 |

|

低い解約率 |

スタートアップへの資金調達を確保する上で、SaaSの役割を検討することが重要です。解約率指標は、一定期間にサービスの利用を中止する顧客の割合を測定します。解約率を低く保つことは、次の2つの理由で不可欠です。 顧客解約率が低いことは、高いSaaSユーザー維持率に関連している可能性があり、投資家の注目を集める可能性があります。顧客維持は、安定した収入と新規顧客獲得費用の削減に関連しています。 健全な成長率を維持するには、解約率を低く保つことがしばしば有益です。長期的な実行可能性を示すことが投資家の支援を保証するとは限りませんが、それは彼らの意思決定プロセスにおける重要な要素になり得ます。 |

強力なチームを構築する:

- 創業者: 事業に対する経験、情熱、コミットメントを示しましょう。

- 諮問委員会: 関連業界の専門知識を持つ諮問委員会を編成しましょう。

- 主要人材: 製品開発、マーケティング、営業における重要な役割に、才能ある人材を採用しましょう。

ピッチデックを作成する、そして専門的な事業計画も作成しましょう。事業計画には次の項目を含める必要があります。

- 課題: ターゲット市場にとって解決すべき課題を明確に定義しましょう。

- ソリューション: 独自のソリューションとその主要な機能と利点を説明しましょう。

- 市場機会: ターゲット市場の規模と可能性を示しましょう。

- トラクション: 主要な成果、マイルストーン、トラクション指標を示しましょう。

- チーム: チームメンバーとそれぞれの関連経験を紹介しましょう。

- ビジネスモデル:収益モデルを説明し、 SaaS製品の価格設定方法 を価格戦略全体の一部として詳述します。

- 財務予測: 財務予測と資金ニーズを示しましょう。

- 行動喚起: 資金要請と次のステップを明確に示しましょう。

バリュープロポジションを洗練させる:

- 独自のセールスポイント(USP):競合他社と比べてSaaSソリューションを際立たせている点を明確にしましょう。

- 顧客メリット:製品またはサービスが顧客に提供する価値を明確に表現しましょう。

- 比較分析:代替手段と比較したソリューションの長所と短所を検討しましょう。

関連資料の収集:

SaaSスタートアップの資金調達において、組織は重要な役割を果たします。事業計画、ピッチデック、財務予測を準備しましょう。また、会社の設立を文書化するために政府機関に提出する必要がある書類一式である定款などの法的文書を更新することも役立ちます。

- 法的文書: 定款、運営契約、および関連するライセンスまたは許可を準備しましょう。

- 財務諸表: 損益計算書、貸借対照表、キャッシュフロー計算書などの財務諸表を収集しましょう。

- 知的財産: 製品またはサービスに関連する商標、特許、または著作権を確保しましょう。

あなたのビジネスにはあなたの注意が必要です。 そのニーズを見落とさないでください。 資金調達中にビジネスが損なわれないようにしてください。成長の低下は将来の投資家を阻害する可能性があります。顧客離れを減らすために、マーケティング活動を倍増してください。

無料の投資家デューデリジェンステンプレート

SaaSスタートアップに最適な資金調達パートナーを見つけましょう。

-

潜在的な投資家に尋ねるべき重要な質問

-

投資家の適合性を評価するためのフレームワーク

-

重要な情報を収集するためのリソース

-

そして、強力な投資家関係を構築するためのその他のヒント。

資金調達オプションを検討する

さまざまな資金調達エコシステムには、それぞれ異なる法的、 logistical な、そして実際的な要件があります。最良のオプションを選択する前に、これらを徹底的に理解する必要があります。詳細な調査には初期の時間のコミットメントが必要ですが、将来的には時間とコストの節約につながる可能性があります。

SaaS企業向けの最も一般的なスタートアップ資金調達オプションのリストをまとめ、長所と短所を詳しく見ていきます。

- ベンチャーキャピタル

ベンチャーキャピタル(VC)会社は、パートナーグループに投資ファンドへの出資を求めることで資金を調達し、通常は成長性の高いスタートアップに投資します。プライベートエクイティ(PE)と混同されることもありますが、どちらもリミテッドパートナー(LP)投資家から資金を調達し、非公開企業に投資します。

しかし、ベンチャーキャピタルとプライベートエクイティの事業運営には、投資先企業、投資額、投資に対する求める持分比率など、大きな違いがあります。

ベンチャーキャピタルは通常、企業の持分比率の50%未満を生み出します。アーリーステージのスタートアップ投資における財務リスクがあるため、VCはより多くの企業に少額の資金を分散投資することを好みます。ベンチャーキャピタルは、プライベート市場におけるSaaSスタートアップの主要な資金源として際立っています。

|

「PE」vs「VC」 |

プライベートエクイティ |

ベンチャーキャピタル |

|

段階 |

実績のある公開企業を買収する |

通常、スタートアップ企業やアーリーステージ企業に投資する |

|

企業の種類 |

あらゆる業種の企業を買収する |

バイオテクノロジーやクリーンテクノロジーを含むテクノロジー企業に投資する |

|

買収率 |

ほぼ常に企業の100%を買収する |

通常、50%以下の少数株を取得する |

|

サイズ |

1億ドルから100億ドルの大規模投資を行う |

1,000万ドル以下の少額投資を行うことが多い |

|

ストラクチャー |

株式と負債の組み合わせ |

購入時には株式(現金)のみを使用する |

Forbesによると、ベンチャーキャピタルの資金調達は通常100万ドルから500万ドルの間です。ベンチャーキャピタリストは、シリーズAの資金調達のために500万ドルから1,500万ドルの企業評価を要求します。VC資金を確保するには、ビジネスが大幅に成長する可能性があることを証明する必要があります。ベンチャーキャピタリストはSaaS企業の価値を示す指標を見たいので、いくつかの難しい質問に答える準備をしておきましょう。

- メリット

ベンチャーキャピタリストと提携することで、多額の資金援助を受けることができます。平均的に、ベンチャーキャピタル企業は投資家に対し、年間約2億700万ドルのベンチャーキャピタルを運用しています。

成功の保証ではありませんが、SaaS企業の資金調達ラウンドにベンチャーキャピタリストが存在することは、その企業の存続可能性を示す指標となり、市場の認識や社会的評価に影響を与える可能性があります。ベンチャーキャピタルの関与は、業界からの認知や価値の認識を示唆し、顧客の認識や信頼に影響を与える可能性があります。

初期の牽引力を示すことで、継続的な投資を確保しやすくなります。最初のラウンドで資金を確保しても追加資金が保証されるわけではありませんが、ベンチャーキャピタル企業の信頼度や、後続ラウンドでの更なる支援提供への意欲に影響を与える可能性があります。

- デメリット

ベンチャーキャピタリストは、SaaS企業への資金提供と引き換えに、株式や取締役会の議席を要求することがあります。このシステムの実装には、事業運営の一部を外部組織に委任することが含まれます。

良好な業績を示す確かな指標の提供が求められます。指標の確認には、時間的制約のある調査が必要となる場合があり、資金調達のタイムラインに影響を与える可能性があります。

ベンチャーキャピタリストと創業者の利害は一致していることが多いですが、事業運営の特定の側面に関して、異なる視点を持つために意見が対立することがあります。

-

エンジェル投資家

エンジェル投資家は通常、(ファンドや企業ではなく)個人で事業に投資する個人です。資金提供と引き換えに、株式を譲渡することになります。

通常、エンジェル投資家はベンチャーキャピタリストよりも少ない資本を提供します。Angel Capital Association によると、これらの投資家は 5,000 ドルから 100,000 ドルの間を投資する可能性が高いです。それと比較して、VC 企業は通常平均約 250 万ドルの資本を投資しますが、これらの値はかなり幅があります。

ビジネスが開発の初期段階にある場合、エンジェル投資家から資金提供を受ける可能性が高くなります。一般的に、これらの投資家は最初の 3 年から 7 年以内に高い収益回転の可能性を持つ革新的な企業を探しています。

- メリット

エンジェル投資家の独立した性質により、ベンチャーへの関与は純粋に財政的な問題を超えて広がる可能性があります。彼らの役割には、メンタリングのアプローチを通じてビジネスガイダンスを提供することが含まれる可能性があります。

1 対 1 の交流を通じた投資家のエンゲージメントは、資金調達の安定性に影響を与える可能性があります。投資家への信頼性を示すことは、将来の資金調達の可能性に対する彼らの受容性に影響を与える可能性があります。

エンジェル投資家は、他の投資家に比べてリスクをより受け入れやすい傾向があります。規制当局の承認を得る必要がないため、意思決定プロセスはより迅速です。

- デメリット

エンジェル投資は多額の資金提供を伴う可能性があり、高いリターンが期待できる一方で、成功は保証されていません。多額の資本投資は、5〜7年で10倍に達する可能性のある高いROIへの期待につながることがよくあります。

エンジェル投資家は通常、個人で活動しており、従来の投資家に比べて要求に対する確立された監視手順が少なくなっています。エンジェル投資家は貴重なリソースを提供しますが、自律性のために経験の浅い創業者が搾取される可能性も否定できません。

エンジェル投資家の対応状況、熱意、専門知識はそれぞれ異なるため、事前に十分な調査を行う価値があります。

- アクセラレーターとインキュベーター

インキュベーターは、オフィススペース、資金、専門知識を組み合わせた物理的な空間です。これらのスペースは、ほとんどの場合、毎月の会費または(頻度は低いですが)株式と引き換えに「賃借」されます。

インキュベーターは、トレーニング、ネットワークの紹介、設備などのメリットを提供できますが、特定のニーズを考慮し、提供されるサービスと一致させることが重要です。そのため、シードステージに最適です。

アクセラレーターは、通常、民間資金で運営されるビジネスプログラムです。Forbes誌によると、アクセラレーターは通常、事業持分と引き換えにシードマネーを提供し、投資額は10,000ドルから120,000ドルの間です。

後の成長段階に入っていますか?これらのプログラムは、一時的なサポート、メンターシップ、投資家へのアクセス、資金調達、教育リソースを提供し、スタートアップの進展を支援します。

- メリット

これら2つは、業界の主要な専門家によって一般的に推奨されています。これらのネットワークは他の起業家に支援を提供する場合がありますが、サポートの範囲と形式は異なる場合があります。

どちらも信頼性の向上に関連しています。インキュベーターまたはアクセラレータープログラムへの参加は、競合他社によるあなたの成長可能性の認識に影響を与える可能性があります。

- デメリット

インキュベーターやアクセラレーターの人気が高まっていることは、プログラム参加の競争力に影響を与えます。

Holloway氏によると、ほとんどのアクセラレーターは、サービスの対価として、あなたのビジネスの2〜10%の株式を要求します。

プログラムのコストが月額料金か株式かに関わらず、その影響に注意してください。ただし、それらが必ずしも資本の増加を保証するわけではありません。

- RBF - 売上高連動型資金調達

売上高連動型資金調達(ロイヤルティベースの資金調達とも呼ばれます)は、資金を調達する方法です。SaaS企業は投資家グループから融資を受け、投資家グループは投資の見返りとして、会社の株式ではなく、会社の継続的な粗収益の一定の割合を受け取ります。

RBFでは、投資家は、事前に決定された金額が返済されるまで、事業収益の一定の割合を定期的に受け取ります。通常、この金額は元の投資額の3倍から5倍の範囲で設定されます。

RBFを通じて資金を調達する企業は、元の投資に対して定期的な支払いを求められますが、これはデットファイナンスとは異なります。未払い残高には利息が発生せず、支払いは事前に定義された金額である必要はありません。

代わりに、事業の総収益に基づいて融資が行われ、返済は毎月の収益の一定割合に、元の投資額の乗数を掛けた金額となります。

- メリット

融資が返済されると、株式交換がないため、事業は完全にあなたのものになります。

融資の返済は、投資サイクルの完了を意味します。元の融資額が全額返済されると、それ以上の金銭的な利益やリターンはありません。

- デメリット

この商品は、融資機関が融資の評価に収入の証明を必要とするため、確立された収益を持つ企業向けに設計されています。

このタイプの資金調達は有益な場合もありますが、ネットワーク支援、メンターシップ、または財務アドバイスは含まれていないことを覚えておくことが重要です。

毎月の返済が課題となる可能性があるため、若いベンチャー企業の財務状況を考慮する価値があります。

- ブートストラッピング

ブートストラッピングとは、起業家が成長を促進するために外部投資に頼るのではなく、ほとんど、あるいは全く資本なしで会社を始める、ゼロからのビジネス構築のことです。創業者は、個人資金と事業収益から会社を設立し、構築しようとするときに、ブートストラッピングしていると見なすことができます。

これは、これまでに議論した以前の方法、たとえばエンジェル投資家やベンチャーキャピタル企業を通じて資金を調達することとは対照的です。代わりに、ブートストラップされた創業者は、貯蓄に頼るか、無駄のない運営を行うか、在庫の回転を速くします。企業が製品の予約注文を受け、調達した資金を使用して製品自体を構築し、提供することは珍しくありません。

ブートストラップで資金を調達する企業は、資金源が限られていることが多いため、発生する可能性のあるすべてのリスクを考慮した、適切な開発戦略を立てることが不可欠です。また、利用可能な資金はすべて、ビジネスモデルの最も重要な部分に適切に再配分する必要があります。

注目すべきは、著名なSaaS企業やテクノロジー企業のいくつかが、自己資金によるスタートアップとして始まったことです。これらには、Facebook、eBay、Basecamp、GitHub、Plenty Of Fishなど、さまざまな企業が含まれます(ほんの一例です)。メリットとデメリットを詳しく見ていきましょう。

- メリット

ブートストラッピングの必要性は、すぐに収益を生み出すSaaS製品の開発につながる可能性があります。

事業の方向性について、自らの所有権と支配権を確保することが重要です。

ブートストラッピングは会社とその方向性を制御しますが、外部資金調達は投資家を満足させるための外部からの圧力と責任を引き受けることを意味する場合があります。

- デメリット

他のソースからの資金注入がないため、SaaSビジネスのスケーリング、予算編成、管理はより複雑になります。

SaaSスタートアップへの資金提供は、他の資金調達オプションと比較して、提供されるサポートとリソースの範囲が異なる場合があります。

財政的負担を避けるためには、利用可能なリソースの範囲内で支出を管理することをお勧めします。

- クラウドファンディング

ソフトウェア、デジタル製品、またはSaaS業界のアーリーステージのスタートアップは、資金調達手段の可能性としてクラウドファンディングを検討するかもしれません。銀行などの1つの機関からの融資に依存する、より伝統的な資金調達方法とは異なり、クラウドファンディングは多数の人々から少額の投資を集める数勝負です。

クラウドファンディングキャンペーンは通常、オンラインプラットフォームを利用するため、創業者が潜在的な投資家と直接会って話し合う必要がなくなります。プラットフォームは、寄付者がさまざまな取り組みに参加し、貢献するための複数の経路を提供し、多くの場合、関心を高め、資金を集めることを目的としたキャンペーンによってサポートされています。

特定のビジネス、製品、長期目標に応じて、いくつかの異なる種類のクラウドファンディングが利用可能です。

リワード型クラウドファンディング 多くの人が認識している方法です。一定額の寄付と引き換えに、投資家には通常、さまざまな特典が提供されます。製品やサービスへの早期アクセスや割引価格(「アーリーバード」価格)、または後日購入する人には提供されない追加のバンドル特典などがその例です。

エクイティ・クラウドファンディング 他の投資獲得形態と最も類似しており、製品の先行販売ではなく、投資と引き換えに事業の一部を放棄することが含まれます。他のエクイティ投資と同様に、スタートアップの成功が各投資家の持分価値を決定するのに役立ちます。

デット(またはローンベース) 銀行を経由するのではなく、複数の支援者から資金を調達する点で、ローンとよく似ています。これらの支援者は、合意した期日までに投資元本と固定金利を返済することを条件に、あなたのスタートアップに資金を提供します。これは、P2P(ピアツーピア)レンディングと呼ばれることがよくあります。

- メリット

特に初期段階のスタートアップ企業にとって、資金調達のためのアクセスしやすく迅速な方法です。

あなたは、何を、どのように、どこでクラウドファンディングを行うかを自分で決定することができます。

大企業の現状に挑戦しながら、一定レベルの透明性を提供することで、投資を民主化します。

この戦略は常に進化しており、従来の方法にはない新たな柔軟性を提供します。

- デメリット

利用可能なプラットフォームに関する知識が必要です。

規制により、投資家の数と調達できる資本額に制限が設けられています。

プラットフォーム手数料は、仲介や決済処理のコストを賄うもので、全体的な支出に影響します。

専門家のガイダンスは、選択したオプションによって異なります。

無料の投資家デューデリジェンステンプレート

SaaSスタートアップに最適な資金調達パートナーを見つけましょう。

-

潜在的な投資家に尋ねるべき重要な質問

-

投資家の適合性を評価するためのフレームワーク

-

重要な情報を収集するためのリソース

-

そして、強力な投資家関係を構築するためのその他のヒント。

投資家のリサーチ(特定)

SaaSスタートアップの資金調達オプションを決定したら、投資家について調査する必要があります。しかし、個々のVC企業は年間1,000件以上の提案を受けているため、投資需要は供給をはるかに上回っています。投資家は選り好みをするため、説得力のある提案をしなければ、機会を逃すリスクがあります。

潜在的な投資家の特定:

- ベンチャーキャピタル企業: あなたの業界、ステージ、ビジネスモデルに投資しているVC企業を調査します。Crunchbase、PitchBookなどのオンラインリソースを活用し、 VC-Mapping 関連企業を特定します。

Apollo.ioやHunter.ioなどのツールを使用して、VC企業の連絡先情報(パートナー、アナリスト)を収集します。これにより、ポートフォリオ企業、投資フォーカス、パートナーやアナリストの連絡先情報など、より的を絞ったアウトリーチが可能になります。 - エンジェル投資家: エンジェル投資家と繋がるために、AngelList、Crunchbase、Gust、Golden Seedsといったプラットフォームを探してみてください。LinkedInを使って、投資履歴と業界経験に基づいてエンジェル投資家を検索することもできます。

スタートアップイベントやピッチコンテストに参加して、潜在的なエンジェル投資家と繋がりましょう。 - アクセラレーターとインキュベーター Y Combinator、Techstars、500 Startupsなどのプログラムを検討しましょう。自分の業界に特化した地元のインキュベーターやアクセラレーターを調べてください。多くの大学では、学生主導のスタートアップのためのインキュベータープログラムを提供しています。

- クラウドファンディングプラットフォーム

一般的なプラットフォーム Kickstarter、Indiegogo、GoFundMeなどのプラットフォームを検討して、幅広い層から資金を調達しましょう。

エクイティ・クラウドファンディング SeedInvest、Republic、Wefunderなどのプラットフォームを検討して、株式と引き換えに資金を調達しましょう。

ニッチプラットフォーム 特定の業界やオーディエンスに対応するニッチなクラウドファンディングプラットフォームを調べてください。

投資家の適合性を評価する 投資家にアプローチする前に、SaaSスタートアップにとって適切な相手かどうかを評価することが不可欠です。

- 投資対象:

- 業界の一致性: 投資家はあなたの業界 (SaaS、ヘルスケア、フィンテックなど) に重点を置いていますか?

- ステージの一致性: 投資家はあなたの現在のステージ (プレシード、シード、シリーズAなど) のスタートアップに投資していますか?

- 投資テーゼ: 投資家の投資哲学は、あなたのビジネスモデルと成長戦略に合致していますか?

- 投資規模:

- 典型的な投資額: 投資家の典型的な投資規模はどれくらいですか? あなたの資金ニーズと一致していますか?

- ファンド規模: VCファームの場合、ファンドの規模を考慮してください。規模の大きいファンドは、後期段階の投資に適している可能性があります。

- 業界の専門知識:

- 関連する経験: 投資家はSaaS企業への投資またはSaaS企業との協力経験がありますか?

- ネットワークとコネクション: 投資家はあなたの業界で貴重なコネクションとメンターシップを提供できますか?

- 価値観の一致:

- 共通の価値観: 投資家の価値観は、あなたの会社の文化やミッションと一致していますか?

- 評判: 投資家の評判と実績を調査します。

- ポートフォリオ企業:

- 競争環境: 投資家は競合他社に投資しましたか?

- サクセスストーリー: 投資家の投資成功実績はどのようなものですか?

ベンチャーキャピタル企業: Sequoia Capital、Andreessen Horowitz、Accel、Insight Partners、Bessemer Venture Partners、Lightspeed Venture Partners。

エンジェル投資家: Jason Calacanis、Ron Conway、Jeff Clavier、David S. Rose、Esther Dyson。

無料の投資家デューデリジェンステンプレート

SaaSスタートアップに最適な資金調達パートナーを見つけましょう。

-

潜在的な投資家に尋ねるべき重要な質問

-

投資家の適合性を評価するためのフレームワーク

-

重要な情報を収集するためのリソース

-

そして、強力な投資家関係を構築するためのその他のヒント。

潜在的な投資家にアプローチする

SaaSスタートアップの資金調達を受けるには、競合他社の中で目立つ必要があります。潜在的な投資家にアプローチするためのヒントをいくつかご紹介します。

紹介を受ける, 共通の知人を介して、投資家候補との面談を設定してもらうよう依頼してみましょう。SaaS関連のイベントに参加したり、LinkedInなどのプラットフォームでつながったりするのも、接触する有効な手段です。Eメールで連絡する場合には、構成のしっかりしたピッチデックを添付しましょう。

アプローチを調整する:

- ベンチャーキャピタル: 詳細なピッチデックと財務モデルを準備する。

- エンジェル投資家: あなたのストーリー、情熱、そして高い成長の可能性に焦点を当てる。

- アクセラレーター/インキュベーター: チームの可能性とビジネスの拡張性を強調する。

- クラウドファンディング: 明確な価値提案と報酬を備えた、説得力のあるキャンペーンページを作成する。

関係を構築:

- ネットワークを築く: 業界イベントに参加し、オンラインで投資家とつながる。

- 温かい紹介: 人脈を活用して投資家候補を紹介してもらう。

- 個別対応: 調査に基づき、真の関心を示す個別メッセージを作成する。

!粘り強く: 最初の拒絶に落胆しない。

フォローアップ コミュニケーションを維持する:投資家と連絡を取り合い、進捗状況の最新情報を提供します。進捗状況について話し合い、アドバイスを求めるために、投資家と定期的な会議や電話を設定します。

メンターシップを求める、 投資家の経験とネットワークを活用して、ガイダンスとサポートを得ます。

そして 長期的な関係を構築する 将来の資金調達ラウンドや戦略的パートナーシップの可能性のために、投資家との関係を築きます。

資金調達を交渉し、確保する

タームシートを理解する: タームシートは、提案された投資条件の概要を示す拘束力のない契約書です。重要な側面を注意深く確認してください。

- 評価: 合意された会社価値。

- エクイティ: 投資家が投資と引き換えに受け取る所有権の割合。

- 清算優先権: 会社が売却または清算された場合に、収益がどのように分配されるか。

- 希薄化防止条項: 将来のダウンラウンドの場合に、投資家の所有権持分を保護します。

- 取締役会の代表権: 投資家が御社の取締役会にメンバーを任命する権利。

- 保護条項: 特定の決定に対する拒否権など、投資家に付与される特別な権利。

有利な条件の交渉:

- 弁護士に相談する: 経験豊富な弁護士に相談して、あなたの利益が保護されるようにしてください。

- あなたの影響力を理解する: 交渉におけるあなたの影響力は、トラクション、市場機会、投資家の関心などの要因によって異なります。

- 主要な条件に焦点を当てる: 評価や支配権など、あなたにとって最も重要な条件の交渉を優先してください。

この詳細なガイドでは、資金調達能力に影響を与え、SaaSスタートアップの潜在的な成長に貢献する可能性のある一連の潜在的な行動について概説しています。競争の激しいSaaS資金調達の世界で成功するには、多くの場合、忍耐力、徹底的な事業準備、そして説得力のあるピッチが必要です。

結論

SaaS資金調達ルートの選択に関わらず、資金確保には時間と労力がかかることを十分に強調しておきます。資金調達ピッチの準備は反復的なプロセスであり、改訂と却下を伴う可能性があります。これらの改訂には時間がかかる場合がありますが、ピッチを洗練し、その効果を最大化する貴重な機会にもなります。

投資家候補との話し合いを開始する前に、十分な準備のための時間を確保することが重要です。これには、ワンページャー、ピッチデック、事業計画、財務予測などの資料作成が含まれる場合があります。

あなたの マイクロSaaSのアイデア 大きな牽引力を得るためには、かなりの努力と強い労働倫理を実証する準備をしてください。しかし、成功を収めるには、必ずしも単独での努力は必要ありません。SaaSサービス向けの潜在的なマーケティング戦略に関する詳細は、お気軽にお問い合わせください。 PayPro Global。私たちはまさに eコマースパートナー かもしれません。

よくある質問

-

多くのスタートアップ企業は、ソフトウェア開発の資金調達のために、依然としてベンチャーキャピタルの資金援助に依存しています。Kickstarterキャンペーンを成功させたスタートアップ企業もありますが、実際には非常にまれです。ほとんどの企業は、ベンチャーキャピタルを通じて資金を調達する必要があります。

-

誰でもエンジェル投資家になることはできますが、あなたのビジネスに投資してくれる適切な人を見つける必要があります。Angel.coは、新たな投資機会を求める認定投資家のプロフィール集を掲載しているウェブサイトです。

-

スタートアップの世界には大きな可能性がある一方で、この領域の競争の激しさを認識することが重要です。外部資金を受け取ることができるスタートアップは、ごくわずか約6%に過ぎません。このダイナミックな環境で持続可能な成功を収めるには、多大な献身と粘り強さが必要になることがよくあります。

-

財政的支援なしで会社を立ち上げるには、時間と労力をかけてブランドを構築し、顧客基盤を拡大するためのリードを作成および獲得することにより実現できます。次の3つの行動により、企業は外部資金なしで収益を生み出すことができるでしょう。

-

必要な資金調達額は、スタートアップのステージと成長計画によって異なります。アーリーステージのスタートアップ(プレシード/シード)は通常、少額(200万ドル未満)を調達しますが、レイターステージのスタートアップ(シリーズA以降)は、かなり多くの資本を必要とする場合があります。

-

オンライン(Crunchbase、AngelList)で投資家を調べ、業界イベントでネットワークを構築し、既存のネットワークを活用して紹介を受けてください。あなたのステージ、業界、価値観に合った投資家に焦点を当てましょう。

-

投資家へのリサーチと純粋な関心を示す、個別対応したアウトリーチメッセージを作成しましょう。主要な実績とトラクションメトリクスを強調し、バリュープロポジションを明確に伝えましょう。