Hoe u financiering voor SaaS-startups kunt vinden, aantrekken en verkrijgen

Gepubliceerd: 21 maart 2025

Laatst bijgewerkt: 22 mei 2025

Om succesvol financiering voor je SaaS-startup te krijgen, moet je ervoor zorgen dat je je financieringsbehoeften volledig begrijpt om je bedrijf voor te bereiden en je case effectief te presenteren aan investeerders. Het kan duur zijn om software online te ontwikkelen, implementeren en verkopen, vooral in de beginfase van een startup, dus het verkrijgen van Startup-financiering kan cruciaal zijn voor het voortbestaan van SaaS-bedrijven. Deze gids verkent het SaaS-financieringslandschap en presenteert een stapsgewijze aanpak om door het proces te navigeren.

Bepaal de fase van je startup en je financieringsbehoeften

Begrijpen hoe het financieringsecosysteem werkt, kan een complex proces zijn dat een zorgvuldige analyse vereist. Voordat je SaaS online kunt verkopen, is het essentieel om te weten van wie je startup SaaS-financiering moet krijgen en precies welke financiering je nodig hebt. Om de juiste keuze voor je SaaS te maken, moet je eerst wat voorbereidend werk doen.

Begin met het identificeren van de fase van je startup en stem deze af op het juiste financieringstype. De fase waarin SaaS-bedrijven opereren, helpt bepalen welke soort financiering ze moeten nastreven. We schetsen hieronder kort de fases:

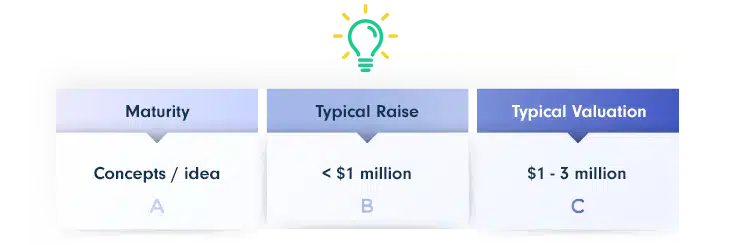

Pre-Seed Startup Fase

De pre-seed fase is gereserveerd voor de kleinste SaaS-bedrijven. Startups in een vroeg stadium die dit type financiering zoeken, hebben mogelijk hulp nodig bij het bouwen van een functioneel prototype of het introduceren van hun product op de markt.

Dit kan een klein kapitaal van ongeveer $ 1 miljoen of minder vereisen. Het verkrijgen van pre-seed financiering is zeer competitief. Investeerders zullen op zoek zijn naar goed ontwikkelde productideeën en solide oprichtersteams om hen het vertrouwen te geven dat ze nodig hebben om te investeren in startups in een vroeg stadium.

- Kenmerken: Ideefase, prototype-ontwikkeling, valideren van de marktbehoefte.

- Financieringsbehoeften: Kleine bedragen (minder dan $ 1 miljoen) voor initiële ontwikkeling, marktonderzoek en het opbouwen van een basis team.

- Financieringsbronnen: Investeerders, vrienden en familie, accelerators, subsidies en crowdfunding.

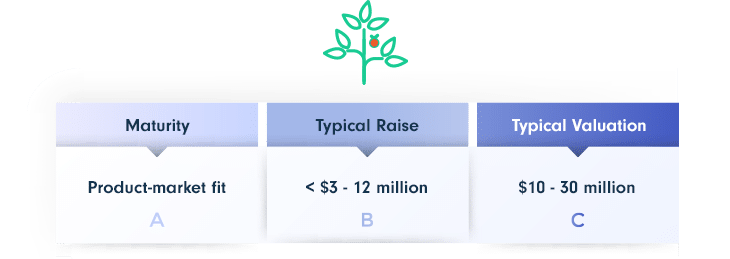

Seed Startup Fase

De seed fase wordt over het algemeen gezien als de eerste officiële equity financieringsfase, waarbij software- en SaaS-bedrijven tussen de $ 100.000 en $ 2 miljoen moeten ophalen. Je hebt kapitaal nodig om aan je productontwikkelingsbehoeften te voldoen, je team uit te breiden en in deze vroege fase winstgevend te worden. Kiezen voor SaaS Open Source als ontwikkelmethode is een optie voor verschillende oprichters van bedrijven.

Leer hoe bouw je een MVP voor je SaaS dat operationeel is, initiële klantbetrokkenheid bereikt en een gebruikersbestand opbouwt, wat belangrijke mijlpalen zijn voor seed-financiering.

Om in aanmerking te komen voor financiering moet de waardering van je bedrijf sinds de pre-seed ronde min of meer verdubbeld zijn. En, zoals Investopedia meldt, moet je bedrijf tussen de $ 3 miljoen en $ 6 miljoen waard zijn, hoewel dit ruime richtlijnen zijn.

- Fase:Minimum Viable Product (MVP) operationeel, het bereiken van initiële klantbetrokkenheid en leren hoe u uw eerste 100 klanten kunt werven om een gebruikersbestand op te bouwen en markttractie aan te tonen.

- Financieringsbehoeften: Grotere bedragen ($ 100.000 - $ 2 miljoen) voor productontwikkeling, marketing en werving.

- Financieringsbronnen: Investeerders, seed-stage VC-bedrijven, accelerators.

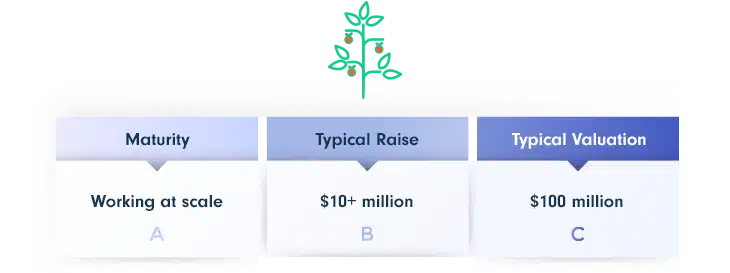

Serie A – Omzetgeneratie

De Serie A-financieringsfase kan in overweging worden genomen voor SaaS- of softwarebedrijven zodra ze inkomstenstromen hebben gevestigd en groeimogelijkheden nastreven. In dit stadium hebt u kapitaal nodig om bestaande bedrijfsprocessen te optimaliseren, zoals inzicht in hoe je de SaaS-klant onboarding-ervaring kunt verbeteren, wat aanzienlijk kan helpen bij het verhogen van conversieratio's of het verminderen van klantverloop.

Hoewel de omvang van deze financiering varieert, halen bedrijven gemiddeld ongeveer $ 10 miljoen op. Om investeerders aan te trekken, moet u uw bedrijfsmodel verder ontwikkelen en aantonen dat het bestand is tegen toekomstige schommelingen in de cashflow.

- Belangrijkste punten: Een gevestigd inkomstenmodel, een groeiend klantenbestand en een toenemende operationele reikwijdte.

- Financieringsbehoeften: Aanzienlijk kapitaal (gemiddeld $ 10 miljoen) voor het opschalen van activiteiten, het uitbreiden van marketing en productverbeteringen.

- Financieringsbronnen: Serie A VC-bedrijven, groeiaandelenbedrijven.

Serie B – Aandelenfinanciering

Serie B-financiering is een vorm van aandelenfinanciering waarbij je aandelen in je bedrijf verkoopt aan investeerders in ruil voor kapitaal. Dit kapitaal fungeert als een kapitaalinjectie om je groei te stimuleren.

Het Corporate Finance Institute (CFI) merkt op dat SaaS-bedrijven die op zoek zijn naar Serie B-financiering sterke waarderingen van ongeveer $ 10 miljoen nodig hebben. Om financiering te verkrijgen, moet je verdienmodel succesvol zijn. Daarnaast moet je aantonen dat je product winstgevend is en beschikken over cijfers die bewijzen dat je bedrijf op een bepaald niveau kan concurreren.

- Belangrijkste punten: Winstgevendheid, consistente groei en een gevestigde marktpositie.

- Financieringsbehoeften: Grotere investeringen om verdere expansie te stimuleren, nieuwe markten te betreden en mogelijke overnames te doen.

- Financieringsbronnen: Late-stage VC-bedrijven, private-equity-bedrijven.

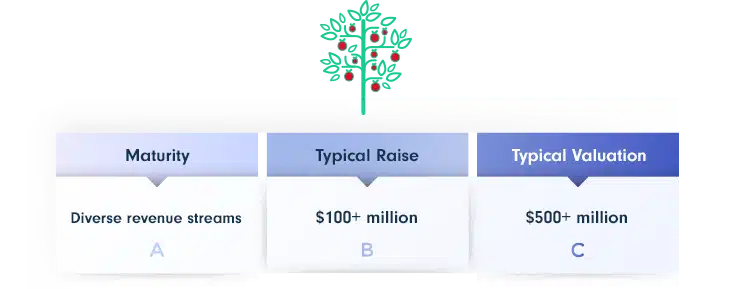

Serie C – Laatste fase financiering

Dit is de laatste financieringsfase. In 2019 haalden Serie C-startups gemiddeld $ 103 miljoen op, een stijging ten opzichte van $ 48 miljoen in 2012.

Deze fase richt zich op agressieve expansie. Uw SaaS- of softwarebedrijf moet voldoende kapitaal genereren voor schaalvergroting, zodat investeerders minder aandelen krijgen. Om in aanmerking te komen voor financiering, moet uw bedrijf voldoende gevestigd zijn zodat het investeringsrisico laag is.

- Cruciale elementen: aanzienlijke omzetgeneratie, een gevestigde marktpositie en het duurzaam nastreven van groei.

- Financieringsbehoeften: Aanzienlijk kapitaal voor acquisities, inzicht in hoe u uw SaaS-bedrijf kunt uitbreiden naar nieuwe landen en nieuwe productlijnen zijn veelvoorkomende toepassingen voor Serie C-financiering.

- Financieringsbronnen: Late-stage VC-bedrijven, private equity-bedrijven, strategische investeerders.

Gratis sjabloon voor investor due diligence

Vind de perfecte financieringspartner voor uw SaaS-startup.

-

Belangrijke vragen voor potentiële investeerders

-

Kader voor het beoordelen van de geschiktheid van investeerders

-

Bronnen voor het verzamelen van essentiële informatie

-

en meer tips voor het opbouwen van sterke relaties met investeerders.

Bereid uw bedrijf voor op financiering

Zodra u de financieringsfase van uw SaaS-startup hebt bepaald, is het tijd om u voor te bereiden op uw financieringsreis. Hier zijn een paar tips:

Ontwikkel een overtuigend businessplan: Je hebt een gedetailleerd businessplan nodig voor het gebruik van je startupfinanciering om je SaaS-bedrijf te laten groeien. Je moet details opnemen over verdere investeringen voor verschillende optimalisatietaken, zoals het verbeteren van de SaaS-user onboarding.

- Een samenvatting van de missie van je bedrijf en een duidelijke beschrijving van je producten of diensten.

- Een bedrijfsomschrijving schetst uw bedrijfsdoelen, uw doelmarkt (die u kunt specificeren door te leren hoe u uw SaaS Ideal Customer Profile (ICP) definieert), en de oplossingen die u hen kunt bieden.

- Een marktanalyse die de sterke punten van je bedrijf benadrukt en hoe deze zich verhouden tot concurrenten. Toon je begrip van de markt, inclusief de grootte en trends.

- Een duidelijke beschrijving van je team, inclusief hun rollen en verantwoordelijkheden.

- Een marketingplan met een overzicht van het advertentiebudget, de selectie van doelklanten en promotiestrategieën gericht op het verbeteren van de SaaS-klantenbinding via verschillende kanalen.

- Een verkoopplan dat de benodigde verkoopvertegenwoordigers documenteert, samen met plannen voor de onboarding van verkooppersoneel of het uitbesteden van deze diensten.

- Een financieringsaanvraag waarin de omvang van de benodigde investering wordt vastgelegd en hoe u het opgehaalde kapitaal zult gebruiken.

Financiële prognoses opstellen waarbij de financiële doelen worden weergegeven die u voor uw bedrijf hebt gesteld. Zorg ervoor dat u deze baseert op marktonderzoek.

- Omzetprognoses: Ontwikkel realistische omzetprognoses op basis van uw prijsmodel, klantwervingsstrategie en marktgroei.

- Uitgavenbudget: Schets uw verwachte uitgaven voor productontwikkeling, marketing, verkoop en operations.

- Tractie en statistieken: Presenteer uw belangrijkste prestatie-indicatoren (KPI's) en successen. Om een goede kans te maken op SaaS Startup-financiering, zijn hier de belangrijkste statistieken die u moet voorbereiden:

|

Maatstaf |

Waarom |

|

Maandelijkse terugkerende omzet (MRR) |

Projecties tonen het virale groeipotentieel van uw bedrijf, waardoor het een essentiële statistiek is voor het verkrijgen van SaaS Startup-financiering. Het geeft aan hoe u uw klantrelaties onderhoudt en hoe goed uw service in de markt past. |

|

Kosten voor klantenwerving (CAC) |

Door investeerders te voorzien van gegevens die de functionaliteit van uw model en het vermogen van uw verkoopteam om de vraag aan te kunnen, te benadrukken, kunnen ze de waarschijnlijkheid van het behalen van quotadoelen inschatten. Het aantonen van uw vermogen om nieuwe klanten te werven, kan mogelijk een rol spelen bij financieringsbeslissingen. |

|

Gemiddelde omzet per gebruiker (ARPU) |

Laat investeerders zien hoeveel omzet uw klantenbestand gemiddeld voor u genereert. Het geeft investeerders inzicht in de effectiviteit van uw bedrijfsmodel, wat hun beslissing om in uw SaaS Startup te investeren kan beïnvloeden. |

|

Customer Lifetime Value (CLTV) |

Verwijst naar het totale bedrag dat een gebruiker aan uw product zal besteden als u hem als klant behoudt. Customer lifetime value (CLTV) is een cruciale statistiek die de voortdurende klantbetrokkenheid en waardecreatie weerspiegelt. |

|

Lage churn rates |

Het is cruciaal om de rol van SaaS te overwegen bij het verkrijgen van financiering voor uw startup. Churn-statistieken meten de snelheid waarmee klanten stoppen met het gebruik van een dienst gedurende een bepaalde periode. Het laag houden van uw churn rate is essentieel om twee redenen: Een lage customer churn kan worden geassocieerd met een hoge SaaS-gebruikersretentie, wat mogelijk de aandacht van investeerders trekt. Klantenbehoud wordt geassocieerd met consistente inkomsten en lagere kosten voor het werven van nieuwe klanten. Om een gezond groeipercentage te behouden, is het vaak gunstig om uw churn rate laag te houden. Hoewel het aantonen van levensvatbaarheid op lange termijn geen garantie biedt voor de steun van investeerders, kan het een belangrijke factor zijn in hun besluitvormingsproces. |

Bouw een sterk team:

- Oprichters: Toon uw ervaring, passie en toewijding aan het bedrijf aan.

- Adviesraad: Stel een adviesraad samen met relevante expertise in de branche.

- Belangrijke aanwervingen: Werf getalenteerde mensen aan voor cruciale rollen in productontwikkeling, marketing en sales.

Ontwikkel een pitch deck, samen met een professioneel businessplan, dat het volgende moet bevatten:

- Probleem: Definieer duidelijk het probleem dat u oplost voor uw doelmarkt.

- Oplossing: Leg uw unieke oplossing en de belangrijkste kenmerken en voordelen ervan uit.

- Marktkans: Toon de omvang en het potentieel van uw doelmarkt.

- Tractie: Presenteer uw belangrijkste prestaties, mijlpalen en tractiemetingen.

- Team: Introduceer uw team en hun relevante ervaring.

- Businessmodel: Leg uw verdienmodel uit en specificeer hoe u van plan bent uw SaaS-product te prijzen als onderdeel van uw algehele prijsstrategie.

- Financiële prognoses: Presenteer uw financiële voorspellingen en financieringsbehoeften.

- Oproep tot actie: Geef duidelijk uw financieringsaanvraag en de volgende stappen aan.

Verfijn uw waardepropositie:

- Unique Selling Proposition (USP): Identificeer wat uw SaaS-oplossing onderscheidt van de concurrentie.

- Klantvoordelen: Formuleer duidelijk de waarde die uw product of dienst biedt aan klanten.

- Vergelijkende analyse: Onderzoek de sterke en zwakke punten van uw oplossing ten opzichte van alternatieven.

Verzamel ondersteunende documentatie:

Organisatie speelt een cruciale rol bij het verkrijgen van financiering voor SaaS-startups. Bereid uw businessplan, pitchdecks en financiële prognoses voor. Het is ook nuttig om alle juridische documentatie, zoals uw oprichtingsakte - de documenten die u moet indienen bij een overheidsinstantie om de oprichting van uw bedrijf te documenteren - bij te werken.

- Juridische documenten: Bereid uw oprichtingsakte, samenwerkingsovereenkomst en alle relevante licenties of vergunningen voor.

- Financiële overzichten: Verzamel uw financiële overzichten, inclusief winst-en-verliesrekening, balans en kasstroomoverzicht.

- Intellectueel eigendom: Zorg voor de bescherming van alle handelsmerken, patenten of auteursrechten met betrekking tot uw product of dienst.

Uw bedrijf vereist uw aandacht. Vergeet de behoeften ervan niet. Zorg ervoor dat uw bedrijf niet lijdt tijdens het zoeken naar financiering, aangezien elke afname van de groei toekomstige investeerders kan afschrikken. Verdubbel uw marketinginspanningen om het klantverloop te verminderen.

Gratis sjabloon voor investor due diligence

Vind de perfecte financieringspartner voor uw SaaS-startup.

-

Belangrijke vragen voor potentiële investeerders

-

Kader voor het beoordelen van de geschiktheid van investeerders

-

Bronnen voor het verzamelen van essentiële informatie

-

en meer tips voor het opbouwen van sterke relaties met investeerders.

Verken financieringsopties

De verschillende financierings-ecosystemen hebben verschillende juridische, logistieke en praktische vereisten. U moet deze grondig begrijpen voordat u de beste optie kiest. Hoewel diepgaand onderzoek een initiële tijdsinvestering vereist, kan het in de toekomst mogelijk leiden tot tijd- en kostenbesparingen.

We hebben een lijst samengesteld met enkele van de meest populaire financieringsopties voor startups voor SaaS-bedrijven, waarbij we de voor- en nadelen nader bekijken:

- Venture Capital

Venture capital (VC)-bedrijven werven geld door een groep partners te vragen bij te dragen aan hun investeringsfonds, meestal door te investeren in startups met veelbelovend groeipotentieel. Soms verward met Private Equity (PE), werven beiden kapitaal van investeerders die limited partner (LP) zijn en investeren ze in bedrijven in privébezit.

Er zijn echter aanzienlijke verschillen in hoe venture capital- en private equity-bedrijven zaken doen, zoals de bedrijven waarin ze investeren, de hoeveelheid geld die ze verstrekken en de hoeveelheid eigen vermogen die ze voor hun investering willen.

Venture Capital genereert meestal minder dan 50% van het eigen vermogen van het bedrijf. Het financiële risico van investeringen in startups in een vroeg stadium betekent dat VC's er de voorkeur aan geven kleinere bedragen over meer bedrijven te spreiden. Venture capital onderscheidt zich als een prominente financieringsbron voor SaaS-startups binnen de private markt.

|

‘PE’ vs ‘VC’ |

Private equity |

Venture Capital |

|

Fase |

Koop gevestigde, beursgenoteerde bedrijven |

Investeer meestal in startups en bedrijven in een vroeg stadium |

|

Bedrijfstype |

Koopt bedrijven in alle sectoren |

Investeert in technologiebedrijven, inclusief bio- en cleantech |

|

% Overgenomen |

Koopt bijna altijd 100% van een bedrijf |

Verwerft meestal een minderheidsbelang van 50% of minder |

|

Grootte |

Doet grote investeringen van $ 100 miljoen tot $ 10 miljard |

Vaak kleinere investeringen van $ 10 miljoen of minder |

|

Structuur |

Een combinatie van eigen vermogen en schulden |

Gebruikt alleen eigen vermogen (cash) bij aankopen |

Volgens Forbes ligt durfkapitaalfinanciering meestal tussen $ 1 miljoen en $ 5 miljoen. Durfkapitalisten vereisen bedrijfswaarderingen van $ 5 miljoen tot $ 15 miljoen voor Serie A-financiering. Om VC-financiering te verkrijgen, moet u bewijzen dat uw bedrijf de potentie heeft om aanzienlijk te groeien. Durfkapitalisten willen statistieken zien die de waarde van SaaS-bedrijven aangeven, dus wees voorbereid om een paar moeilijke vragen te beantwoorden.

- Voordelen

Toegang tot substantiële financiële ondersteuning, vaak geassocieerd met venture capitalists. Gemiddeld beheert een venture capitalist-firma jaarlijks ongeveer $207 miljoen aan venture capital voor haar investeerders.

Hoewel het geen garantie voor succes is, kan de aanwezigheid van venture capitalists in de financieringsrondes van een SaaS-bedrijf fungeren als een indicator van de waargenomen levensvatbaarheid, wat mogelijk van invloed is op de marktperceptie en sociale validatie. Betrokkenheid van venture capital suggereert potentiële erkenning door de industrie en waargenomen waarde, wat van invloed kan zijn op de perceptie en het vertrouwen van de klant.

Het verkrijgen van vervolginvesteringen wordt meestal vergemakkelijkt door het aantonen van vroege tractie. Het veiligstellen van financiering in de eerste ronde garandeert mogelijk geen extra financiering, maar het kan mogelijk de mate van vertrouwen en bereidheid van de venture capitalist-firma beïnvloeden om verdere ondersteuning te bieden in volgende rondes.

- Nadelen

Venture capitalists kunnen aandelen of bestuurszetels in uw SaaS-bedrijf vragen in ruil voor financiering. De implementatie van dit systeem houdt in dat sommige aspecten van uw bedrijfsvoering worden gedelegeerd aan een externe partij.

U moet sluitende cijfers aanleveren waaruit blijkt dat u goed presteert. Houd er rekening mee dat het controleren van uw cijfers tijdgevoelig onderzoek kan vereisen, wat de tijdlijn voor het ontvangen van financiering kan beïnvloeden.

De belangen van de venture capitalist en de oprichter zijn vaak sterk op elkaar afgestemd, maar er kunnen conflicterende meningen ontstaan over specifieke aspecten van het runnen van het bedrijf vanwege verschillende perspectieven.

-

Investeerders

Investeerders zijn meestal individuen (in plaats van een fonds of bedrijf) die persoonlijk in uw bedrijf investeren. U geeft een aandelenbelang op in ruil voor de financiering.

Angel investors bieden doorgaans minder kapitaal dan durfkapitalisten. Volgens de Angel Capital Association investeren deze investeerders waarschijnlijk tussen de $5.000 en $100.000. Ter vergelijking: VC-firma's investeren gemiddeld ongeveer $2,5 miljoen aan kapitaal, hoewel deze waarden behoorlijk kunnen variëren.

Angel investors zullen u eerder financiering verstrekken als uw bedrijf zich in een vroeg ontwikkelingsstadium bevindt. Over het algemeen zoeken deze investeerders naar innovatieve bedrijven met het potentieel voor een hoge omzet binnen de eerste drie tot zeven jaar.

- Voordelen

Vanwege de onafhankelijke aard van angel investors kan hun betrokkenheid bij uw onderneming verder gaan dan alleen financiële zaken. Hun rol kan bestaan uit het bieden van zakelijke begeleiding via een mentorbenadering.

De betrokkenheid van investeerders door middel van één-op-één-interacties kan van invloed zijn op de stabiliteit van de financiering. Het tonen van betrouwbaarheid aan investeerders kan hun ontvankelijkheid voor toekomstige financieringsmogelijkheden beïnvloeden.

Investeerders (angels) staan meer open voor risico's dan andere investeerders. Ze hoeven geen verantwoording af te leggen aan een regelgevende instantie, waardoor besluitvormingsprocessen minder belemmerd worden.

- Nadelen

Investeringen van angels kunnen resulteren in een hoge financiële verplichting en hoewel ze mogelijk een hoog rendement bieden, is succes niet gegarandeerd. Aanzienlijke kapitaalinvesteringen leiden vaak tot hoge ROI-verwachtingen, die mogelijk binnen vijf tot zeven jaar 10x kunnen bereiken.

Investeerders (angels) opereren doorgaans individueel, met minder vastgestelde toezichtprocedures voor hun verzoeken in vergelijking met traditionele investeerders. Hoewel angels waardevolle middelen bieden, kan hun autonomie door sommigen mogelijk worden misbruikt om minder ervaren ondernemers uit te buiten.

De beschikbaarheid, energie en expertise van angels variëren, dus het is de moeite waard om eerst je huiswerk over hen te doen.

- Accelerators en incubators

Incubators zijn fysieke ruimtes die een combinatie bieden van kantoorruimte, financiering en expertise. Deze ruimtes worden meestal 'gehuurd' in ruil voor maandelijkse lidmaatschapskosten of, minder vaak, aandelen.

Hoewel Incubators voordelen kunnen bieden zoals training, netwerkintroducties en apparatuur, is het belangrijk om specifieke behoeften in overweging te nemen en deze af te stemmen op de aangeboden diensten. Als zodanig zijn ze het meest geschikt voor de seed-fase.

Een accelerator is een bedrijfsprogramma dat meestal wordt uitgevoerd met private fondsen. Forbes meldt dat accelerators doorgaans startkapitaal aanbieden in ruil voor bedrijfs aandelen, met investeringen variërend tussen $ 10.000 en $ 120.000.

Een latere groeifase ingaan? Deze programma's bieden tijdelijke ondersteuning, mentorschap, toegang tot investeerders, financiering en educatieve middelen, waardoor startups vooruitgang kunnen boeken.

- Voordelen

Deze twee hebben de voorkeur van toonaangevende experts in de branche. Deze netwerken kunnen assistentie bieden aan andere ondernemers, hoewel de omvang en vorm van ondersteuning kan variëren.

Beide worden geassocieerd met verhoogde geloofwaardigheid. Acceptatie in een incubator- of acceleratorprogramma kan de perceptie van concurrenten over je groeipotentieel beïnvloeden.

- Nadelen

De toenemende populariteit van incubators en accelerators beïnvloedt de concurrentiepositie van programma's.

Volgens Holloway vereisen de meeste accelerators 2-10% eigen vermogen in je bedrijf in ruil voor hun diensten.

Wees je bewust van de impact van de kosten van het programma, of het nu gaat om een maandelijkse vergoeding of eigen vermogen. Ze garanderen echter niet noodzakelijkerwijs een kapitaalverhoging.

- RBF - Opbrengstgerelateerde Financiering

Opbrengstgerelateerde financiering (ook bekend als royalty-gebaseerde financiering) is een methode om kapitaal aan te trekken. SaaS-bedrijven ontvangen een lening van een groep investeerders, die in ruil voor de investering een percentage van de doorlopende bruto-omzet van het bedrijf ontvangen (in plaats van eigen vermogen).

Met een RBF ontvangen investeerders een regelmatig deel van de inkomsten van het bedrijf totdat een vooraf bepaald bedrag is terugbetaald. Dit bedrag is meestal een veelvoud van de oorspronkelijke investering, doorgaans variërend van drie tot vijf keer het oorspronkelijke investeringsbedrag.

Hoewel een bedrijf dat kapitaal aantrekt via RBF regelmatige betalingen aan de oorspronkelijke investering moet doen, verschilt het van schuldfinanciering. Het openstaande saldo genereert geen rente en betalingen zijn niet vereist in vooraf gedefinieerde bedragen.

In plaats daarvan krijgt u een lening op basis van de totale omzet van uw bedrijf, en de terugbetaling is een percentage van uw maandelijkse inkomsten, plus een vermenigvuldigingsfactor van de oorspronkelijke investering.

- Voordelen

Zodra de lening is terugbetaald, blijft het bedrijf volledig van u, aangezien er geen aandelenruil plaatsvindt.

De terugbetaling van de lening betekent het einde van de investeringscyclus. Er zullen geen verdere financiële winsten of rendementen zijn zodra het oorspronkelijke leenbedrag volledig is terugbetaald.

- Nadelen

Dit product is ontworpen voor bedrijven met gevestigde inkomsten, aangezien de kredietverstrekker een bewijs van inkomen nodig heeft om de investeringslening te beoordelen.

Hoewel dit type financiering gunstig kan zijn, is het belangrijk om te onthouden dat het niet gepaard gaat met netwerkondersteuning, mentorschap of financieel advies.

Het is de moeite waard om rekening te houden met de financiële situatie van jonge ondernemingen, aangezien maandelijkse aflossingen een uitdaging kunnen vormen.

- Bootstrapping

Bootstrapping draait helemaal om het opbouwen van een bedrijf vanaf nul, waarbij een ondernemer een bedrijf start met weinig tot geen kapitaal in plaats van te vertrouwen op externe investeringen om groei te bevorderen. Een oprichter kan worden beschouwd als bootstrapping wanneer hij of zij probeert zijn of haar bedrijf op te richten en op te bouwen met persoonlijke financiën en de operationele inkomsten.

Dit staat in contrast met het verkrijgen van financiering via de eerder besproken methoden, zoals het aantrekken van kapitaal via angel investors of venture capital firms. In plaats daarvan vertrouwen bootstrapped founders op hun spaargeld, voeren ze lean operations uit of hebben ze een snelle voorraadomzet. Het is niet ongebruikelijk dat een bedrijf pre-orders aanneemt voor een product en de ingezamelde fondsen gebruikt om het product zelf te bouwen en te leveren.

Omdat een bedrijf dat bootstrapt vaak werkt met beperkte financieringsbronnen, is het essentieel om een competente ontwikkelingsstrategie te hebben waarbij rekening wordt gehouden met alle mogelijke risico's. Ook moeten alle beschikbare fondsen op de juiste wijze worden herverdeeld naar de meest kritieke onderdelen van het bedrijfsmodel.

Het is opmerkelijk dat verschillende prominente SaaS- en technologiebedrijven zijn ontstaan als zelfgefinancierde startups. Deze omvatten een reeks bedrijven, zoals Facebook, eBay, Basecamp, GitHub en Plenty Of Fish, om er maar een paar te noemen. Laten we de voor- en nadelen eens nader bekijken:

- Voordelen

De noodzaak om te bootstrappen kan leiden tot de ontwikkeling van een SaaS-product dat direct inkomsten genereert.

Het waarborgen van uw eigendom en controle over de richting van uw bedrijf is essentieel.

Bootstrappen geeft controle over het bedrijf en de richting ervan, terwijl externe financiering kan betekenen dat u externe druk en verantwoordelijkheden op u neemt om investeerders tevreden te houden.

- Nadelen

Het schalen, budgetteren en beheren van uw SaaS-bedrijf is complexer, omdat u geen kapitaalinjecties van andere bronnen ontvangt.

SaaS-startupfinanciering kan verschillen in de mate van ondersteuning en middelen die worden geboden in vergelijking met andere financieringsopties.

Om financiële belasting te voorkomen, is het raadzaam om uw uitgaven te beheren binnen uw beschikbare middelen.

- Crowdfunding

Startups in de vroege fase in de software-, digitale product- of SaaS-industrie kunnen crowdfunding onderzoeken als een potentiële manier om financiering te verkrijgen. In plaats van meer traditionele financieringsmethoden die afhankelijk zijn van financiering van één instelling, zoals banken, is crowdfunding een getallenspel, waarbij kleine investeringen worden verzameld uit een bredere bron van mensen.

Crowdfundingcampagnes maken doorgaans gebruik van online platforms, waardoor het niet meer nodig is dat oprichters persoonlijke ontmoetingen hebben met potentiële investeerders. Platforms bieden meerdere manieren voor donateurs om deel te nemen aan en bij te dragen aan een reeks initiatieven, vaak ondersteund door campagnes die erop gericht zijn interesse te wekken en geld in te zamelen.

Er zijn een paar verschillende soorten crowdfunding beschikbaar, afhankelijk van uw specifieke bedrijf, product en langetermijndoelen.

Beloningsgebaseerde crowdfunding is degene die de meeste mensen zullen herkennen. In ruil voor een reeks vaste donatiebedragen krijgen investeerders meestal een reeks aanbiedingen. Deze kunnen de vorm aannemen van vroege toegang of verlaagde “early bird” prijzen voor producten en diensten, of extra gebundelde voordelen die mogelijk niet worden aangeboden aan degenen die het product op een later tijdstip kopen.

Equity crowdfunding lijkt het meest op de andere vormen van investeringen verkrijgen, omdat het inhoudt dat je een deel van je bedrijf opgeeft in ruil voor investeringen in plaats van een product vooraf te verkopen. Net als bij andere vormen van aandeleninvesteringen helpt het succes van de Startup bij het bepalen van de waarde van het aandeel van elke investeerder.

Schuld (of op leningen gebaseerd) Lijkt veel op een lening, behalve dat je in plaats van via een bank de investering ontvangt van een reeks financiers die je het geld lenen dat je nodig hebt om op te starten. Deze financiers financieren je Startup op basis van de afspraak dat je hun investering plus een vaste rente tegen een afgesproken tijd terugbetaalt. Dit wordt vaak P2P (peer-to-peer) lending genoemd.

- Voordelen

Het is een toegankelijke en snelle manier om geld in te zamelen, vooral voor startups in een vroeg stadium.

Jij hebt de controle - jij bepaalt wat, hoe en waar je crowdfundt.

Democratiseert investeringen en daagt de status quo van grote bedrijven uit, terwijl het tegelijkertijd een zekere mate van transparantie biedt.

Deze strategie is voortdurend in ontwikkeling en biedt nieuwe flexibiliteit die traditionele opties niet bieden.

- Nadelen

Het vereist kennis van beschikbare platforms.

Regelgeving stelt grenzen aan het aantal investeerders en de hoeveelheid kapitaal die kan worden opgehaald.

Platformkosten, die de kosten voor facilitering en betalingsverwerking dekken, dragen bij aan de totale uitgaven.

Deskundige begeleiding varieert afhankelijk van de gekozen optie.

Gratis sjabloon voor investor due diligence

Vind de perfecte financieringspartner voor uw SaaS-startup.

-

Belangrijke vragen voor potentiële investeerders

-

Kader voor het beoordelen van de geschiktheid van investeerders

-

Bronnen voor het verzamelen van essentiële informatie

-

en meer tips voor het opbouwen van sterke relaties met investeerders.

Investeerders onderzoeken (identificeren)

Zodra u een financieringsoptie voor SaaS-startups hebt gekozen, is het tijd om onderzoek te doen naar investeerders. Aangezien individuele VC-bedrijven echter meer dan 1.000 voorstellen per jaar ontvangen, is er veel meer vraag dan beschikbare investeringen. Investeerders zijn kieskeurig, dus u zult een sterk argument moeten hebben, anders loopt u het risico de investering mis te lopen.

Identificeer potentiële investeerders:

- Venture Capital-bedrijven: Onderzoek VC-bedrijven die investeren in uw branche, fase en bedrijfsmodel. Gebruik online bronnen zoals Crunchbase, PitchBook en VC-Mapping om relevante bedrijven te identificeren.

Gebruik tools zoals Apollo.io of Hunter.io om contactgegevens (partners, analisten) te verzamelen voor VC-bedrijven. Dit zorgt voor een meer gerichte outreach, inclusief hun portfoliobedrijven, investeringsfocus en contactgegevens voor partners en analisten. - Angel-investeerders: Verken platformen zoals AngelList, Crunchbase, Gust en Golden Seeds om in contact te komen met angel investors. Gebruik LinkedIn om te zoeken naar angel investors op basis van hun investeringsgeschiedenis en branche-ervaring.

Bezoek startup-evenementen en pitchwedstrijden om in contact te komen met potentiële angel investors. - Accelerators en incubators: Verken programma's zoals Y Combinator, Techstars en 500 Startups. Onderzoek lokale incubators en accelerators die zich richten op jouw branche. Veel universiteiten hebben incubatorprogramma's voor startups onder leiding van studenten.

- Crowdfundingplatforms:

Algemene platformen: Overweeg platformen zoals Kickstarter, Indiegogo en GoFundMe om geld in te zamelen bij een groot publiek.

Equity crowdfunding: Verken platformen zoals SeedInvest, Republic en Wefunder voor het aantrekken van kapitaal in ruil voor aandelen.

Nicheplatformen: Onderzoek niche-crowdfundingplatforms die zich richten op jouw specifieke branche of publiek.

Beoordeel de geschiktheid van investeerders: Voordat je een investeerder benadert, is het cruciaal om te beoordelen of ze goed bij je SaaS-startup passen.

- Investeringsfocus:

- Branche-afstemming: Focust de investeerder zich op jouw branche (bijv. SaaS, gezondheidszorg, fintech)?

- Fase-afstemming: Investeert de investeerder in startups in jouw huidige fase (pre-seed, seed, Series A, etc.)?

- Investeringsthese: Komt de investeringsfilosofie van de investeerder overeen met jouw bedrijfsmodel en groeistrategie?

- Investeringsomvang:

- Typische investering: Wat is de typische investeringsomvang van de investeerder? Voldoet dit aan jouw financieringsbehoeften?

- Fondsomvang: Overweeg voor VC-firma's de omvang van hun fonds. Grotere fondsen zijn mogelijk geschikter voor investeringen in een latere fase.

- Branche-expertise:

- Relevante ervaring: Heeft de investeerder ervaring met investeren in of werken met SaaS-bedrijven?

- Netwerk en connecties: Kan de investeerder waardevolle connecties en mentorschap bieden in jouw branche?

- Waardenafstemming:

- Gedeelde waarden: Stemmen de waarden van de investeerder overeen met de cultuur en missie van uw bedrijf?

- Reputatie: Onderzoek de reputatie en het trackrecord van de investeerder.

- Portfoliobedrijven:

- Concurrentieomgeving: Heeft de investeerder in een van uw concurrenten geïnvesteerd?

- Succesverhalen: Wat is de staat van dienst van de investeerder op het gebied van succesvolle investeringen?

Venture Capital-bedrijven: Sequoia Capital, Andreessen Horowitz, Accel, Insight Partners, Bessemer Venture Partners, Lightspeed Venture Partners.

Angel-investeerders: Jason Calacanis, Ron Conway, Jeff Clavier, David S. Rose, Esther Dyson.

Gratis sjabloon voor investor due diligence

Vind de perfecte financieringspartner voor uw SaaS-startup.

-

Belangrijke vragen voor potentiële investeerders

-

Kader voor het beoordelen van de geschiktheid van investeerders

-

Bronnen voor het verzamelen van essentiële informatie

-

en meer tips voor het opbouwen van sterke relaties met investeerders.

Benader potentiële investeerders

Om SaaS-startupfinanciering te krijgen, moet u zich onderscheiden van uw concurrenten. Hier zijn enkele tips voor het benaderen van potentiële investeerders:

Zorg voor een introductie, Mogelijk via een gemeenschappelijke connectie, en vraag hen om een ontmoeting te regelen tussen jou en de potentiële investeerder. Het bijwonen van SaaS-gerelateerde evenementen, of contact leggen via een platform zoals LinkedIn, zijn andere manieren om in contact te komen. Als je ervoor kiest om via e-mail te communiceren, voeg dan een goed gestructureerde pitch deck bij.

Stem je aanpak af:

- Durfkapitaal: Bereid een gedetailleerde pitch deck en financieel model voor.

- Angel-investeerders: Focus op je verhaal, passie en potentieel voor hoge groei.

- Accelerators/Incubators: Benadruk het potentieel van je team en de schaalbaarheid van je bedrijf.

- Crowdfunding: Maak een aantrekkelijke campagnepagina met een duidelijke waardepropositie en beloningen.

Bouw relaties op:

- Netwerk: Woont branche-evenementen bij en maak online contact met investeerders.

- Warme introducties: Gebruik je netwerk voor introducties bij potentiële investeerders.

- Gepersonaliseerd contact: Schrijf gepersonaliseerde berichten die je onderzoek en oprechte interesse aantonen.

! Wees volhardend: Laat je niet ontmoedigen door aanvankelijke afwijzingen.

Opvolgen en onderhoud communicatie: blijf in contact met investeerders en geef updates over je voortgang. Plan regelmatige vergaderingen en gesprekken met je investeerders om je voortgang te bespreken en hun advies te vragen.

Zoek mentorschap, maak gebruik van de ervaring en het netwerk van je investeerders voor begeleiding en ondersteuning.

En Bouw langetermijnrelaties op met je investeerders voor potentiële toekomstige financieringsrondes en strategische partnerschappen.

Onderhandel over en verkrijg financiering

Begrijp term sheets: Een term sheet is een niet-bindende overeenkomst waarin de voorgestelde investeringsvoorwaarden worden beschreven. Bekijk de belangrijkste aspecten zorgvuldig:

- Waardering: De overeengekomen waarde van je bedrijf.

- Eigen vermogen: Het percentage eigendom dat de investeerder zal ontvangen in ruil voor zijn investering.

- Liquidatievoorkeur: Hoe de opbrengst zal worden verdeeld in geval van een verkoop of liquidatie van het bedrijf.

- Anti-verwateringsbescherming: Beschermt het eigendomsbelang van de investeerder in geval van toekomstige down rounds.

- Raad van Bestuur vertegenwoordiging: Het recht van de investeerder om leden te benoemen in de raad van bestuur van uw bedrijf.

- Beschermende Bepalingen: Speciale rechten die aan de investeerder worden toegekend, zoals vetorecht over bepaalde beslissingen.

Onderhandel over gunstige voorwaarden:

- Win juridisch advies in: Raadpleeg een ervaren advocaat om ervoor te zorgen dat uw belangen worden beschermd.

- Begrijp uw invloed: Uw invloed in onderhandelingen hangt af van factoren zoals uw tractie, marktkansen en interesse van investeerders.

- Focus op belangrijke voorwaarden: Geef prioriteit aan het onderhandelen over voorwaarden die voor u het belangrijkst zijn, zoals waardering en controle.

Deze gedetailleerde gids schetst een reeks potentiële acties die mogelijk van invloed kunnen zijn op uw vermogen om financiering te verkrijgen en bij te dragen aan de potentiële groei van uw SaaS-startup. Succes in de competitieve wereld van SaaS-financiering vereist vaak doorzettingsvermogen, grondige bedrijfsvoorbereiding en een overtuigende pitch.

Conclusie

We kunnen dit niet genoeg benadrukken; welke route je ook kiest voor je SaaS-financiering, het zal tijd en moeite kosten om deze te verkrijgen. Het voorbereiden van een financieringspitch is een iteratief proces dat waarschijnlijk revisies en afwijzingen met zich meebrengt. Deze revisies kunnen tijdrovend zijn, maar ze bieden ook waardevolle kansen om je pitch te verfijnen en de effectiviteit ervan te maximaliseren.

Voordat je gesprekken begint met potentiële investeerders, is het cruciaal om tijd te reserveren voor een grondige voorbereiding. Dit kan onder andere inhouden dat je one-pagers, pitch decks, businessplannen en financiële prognoses ontwikkelt.

Voor jouw micro SaaS-idee om potentieel significante tractie te krijgen, wees bereid om aanzienlijke inspanning te leveren en een sterke arbeidsethos te tonen. Succes behalen vereist echter niet per se een solo-inspanning. Neem voor meer informatie over potentiële marketingstrategieën specifiek voor SaaS-diensten gerust contact op met PayPro Global. Wij zijn misschien wel de eCommerce-partner die je zocht.

Veelgestelde vragen

-

Veel startups zijn nog steeds afhankelijk van durfkapitaal om hun softwareontwikkeling te financieren. Sommige startups zijn succesvolle Kickstarter-campagnes gestart, maar dit is zeer zeldzaam. De meeste bedrijven moeten financiering verwerven via durfkapitaal.

-

Iedereen kan een angel investor zijn, maar je moet de juiste vinden om in jouw bedrijf te investeren. Angel.co is een website met een verzameling profielen van gecertificeerde investeerders die op zoek zijn naar nieuwe investeringsmogelijkheden.

-

Ondanks het enorme potentieel van de startupwereld, is het cruciaal om de concurrerende aard van dit gebied te erkennen. Slechts een minuscuul deel, ongeveer 6%, van de startups ontvangt ooit externe financiering. Het bereiken van duurzaam succes in deze dynamische omgeving vereist vaak aanzienlijke toewijding en doorzettingsvermogen!

-

Een bedrijf starten zonder financiële steun kan worden bereikt door tijd en moeite te investeren in het opbouwen van je merk, het creëren en kwalificeren van leads om je klantenbestand uit te breiden. De volgende drie acties kunnen een bedrijf in staat stellen om inkomsten te genereren zonder externe financiering.

-

De hoeveelheid financiering die je nodig hebt, hangt af van de fase en groeiplannen van je startup. Startups in een vroege fase (pre-seed/seed) halen doorgaans kleinere bedragen op (minder dan $2 miljoen), terwijl startups in een latere fase (Series A en verder) aanzienlijk meer kapitaal nodig kunnen hebben.

-

Onderzoek investeerders online (Crunchbase, AngelList), netwerk op branche-evenementen en gebruik uw bestaande netwerk voor warme introducties. Focus op investeerders die aansluiten bij uw stadium, branche en waarden.

-

Schrijf een persoonlijk bericht dat je onderzoek en oprechte interesse in de investeerder laat zien. Benadruk je belangrijkste prestaties en tractiemetingen, en formuleer duidelijk je waardepropositie.