Jak zarządzać podatkiem od sprzedaży SaaS (obliczanie, pobieranie i odprowadzanie)

Musisz skrupulatnie raportować swoje dochody i przestrzegać przepisów podatkowych, aby uniknąć kar. Niezależnie od tego, czy jesteś niezależnym programistą, czy przedsiębiorcą SaaS, zrozumienie zasad zarządzania podatkami jest Twoim obowiązkiem. Przyjrzyjmy się krokom związanym z nadzorowaniem procesu podatku od sprzedaży, niezależnie od tego, czy jesteś dużą, czy małą firmą SaaS.

Wybierz metodę zarządzania podatkiem od sprzedaży

Sposób, w jaki zdecydujesz się zarządzać swoimi podatkami, wpłynie na Twój czas i zasoby finansowe, ekspozycję na ryzyko i globalny zasięg. Zacznij od określenia kluczowych czynników, takich jak złożoność Twojej firmy, lokalizacja klientów, wiedza specjalistyczna oraz wielkość sprzedaży w porównaniu z nakładem czasu.

- Wewnętrznie: Jeśli czytasz ten poradnik, prawdopodobnie nie posiadasz wiedzy podatkowej niezbędnej do samodzielnego zarządzania obliczeniami, poborem i składaniem deklaracji podatkowych :) Pamiętaj, że jest to bardzo czasochłonny proces, który wymaga specjalistycznej wiedzy.

- Narzędzia do zapewnienia zgodności podatkowej: Aby zaoszczędzić czas i pieniądze, możesz skorzystać z oprogramowania do zapewnienia zgodności podatkowej w celu zautomatyzowania procesu, ale pamiętaj, że może ono nie obejmować wszystkich aspektów zgodności. Pamiętaj również, że w przypadku większości PSP i narzędzi do zapewnienia zgodności nadal będziesz odpowiedzialny za składanie deklaracji i odprowadzanie podatku od sprzedaży oraz zapewnienie ogólnej zgodności z przepisami, takimi jak jak zapewnić zgodność z RODO.

- Merchant of Record (MoR): Wśród opcji odpowiednich dla przedsiębiorstw, małych i średnich firm, niezależnych deweloperów i jednoosobowych działalności gospodarczych, model MoR jest często wybierany w przypadku firm SaaS. Ponieważ MoR działa jako sprzedawca, ale przejmuje odpowiedzialność za zarządzanie podatkiem od sprzedaży, jest to wybór dla firm, które chcą skupić się na swoim produkcie, skalowaniu działalności i sprzedaży szerszej grupie odbiorców.

Przestrzeganie wszystkich zobowiązań podatkowych od sprzedaży jest obowiązkiem MoR. Możesz więc pominąć następną część, jeśli zdecydowałeś się już na współpracę z MoR, decyzja ta jest często szczegółowo opisana w jak wybrać odpowiednie rozwiązanie płatnicze dla Twojego SaaS, ponieważ nie musisz się już tym martwić 🙂

ALE Jeśli nadal korzystasz z narzędzi do zapewniania zgodności lub samodzielnie zarządzasz podatkiem od sprzedaży, zapoznaj się z kolejnymi krokami, aby upewnić się, że nie przegapiasz żadnych informacji na temat prawidłowego sposobu naliczania i odprowadzania podatku.

Bezpłatna lista kontrolna podatku od sprzedaży SaaS

Pobierz tę listę kontrolną, aby z łatwością poruszać się po obowiązkach podatkowych od sprzedaży. Obejmuje:

-

Określenie nexus

-

Obliczanie podatku

-

Procedury składania wniosków

-

i więcej!

Określ swoje zobowiązania podatkowe

Po wyborze strategii zarządzania podatkiem od sprzedaży należy zrozumieć swoje szczegółowe obowiązki w tym zakresie. Sprawdź, gdzie masz nexus, a następnie zidentyfikuj obowiązujące stawki podatkowe w tych lokalizacjach.

- Nexus: Dowiedz się, gdzie posiadasz nexus podatkowy od sprzedaży, który może być fizyczny (tam, gdzie działa Twoja firma) lub ekonomiczny (tam, gdzie przekraczasz określony próg sprzedaży). Przepisy różnią się w zależności od lokalizacji, dlatego korzystaj z oficjalnych stron internetowych organów podatkowych w stanach lub krajach, w których sprzedajesz swój produkt SaaS, aby określić swoje potrzeby. To badanie jest ważną częścią jak rozwinąć swój biznes SaaS na nowe rynki z sukcesem i zgodnie z przepisami. Możesz skonsultować się z doradcą podatkowym.

- Stawki podatkowe: Sprawdź stawki podatku od sprzedaży w każdej jurysdykcji, w której masz nexus. Różnią się one również w zależności od rodzaju produktów/usług i lokalizacji kupujących.

- Zwolnienia podatkowe: Niektóre regiony mogą mieć obniżone stawki lub oferować zwolnienia w zależności od konkretnego rodzaju produktu cyfrowego. Dokładnie sprawdź wyjątki, aby upewnić się, że stosujesz prawidłową stawkę.

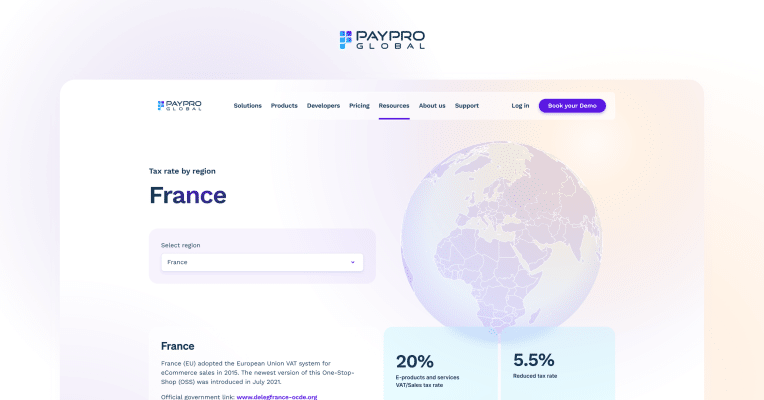

Sprawdź tę interaktywną mapę która wyświetla szczegółowe informacje na temat wartości procentowych, progów, stosowania i kar w każdym obszarze. Zaprojektowaliśmy ją, aby pomóc Ci zaoszczędzić czas i zidentyfikować różne przepisy podatkowe dla Twojej firmy SaaS.

Bezpłatna lista kontrolna podatku od sprzedaży SaaS

Pobierz tę listę kontrolną, aby z łatwością poruszać się po obowiązkach podatkowych od sprzedaży. Obejmuje:

-

Określenie nexus

-

Obliczanie podatku

-

Procedury składania wniosków

-

i więcej!

Zarejestruj się w celu uzyskania zezwolenia na podatek od sprzedaży (USA)

Aby ustalić, w których stanach musisz pobierać podatek od sprzedaży, a tym samym zarejestrować się w celu uzyskania zezwolenia w każdym z tych stanów, musisz określić swój związek (nexus) i obowiązujące stawki podatku. Należy pamiętać, że w większości stanów pobieranie podatku bez tego zezwolenia jest nielegalne.

Aby uzyskać pozwolenie podatkowe, prawdopodobnie będziesz musiał przedstawić władzom podatkowym stanu następujące informacje biznesowe: pełna nazwa prawna i adres, FEIN… szczegóły zazwyczaj ustalane, gdy rejestracji firmy SaaS.

- Informacje o firmie: Pełna nazwa prawna i adres, FEIN (federalny numer identyfikacyjny pracodawcy) i dane kontaktowe.

- Informacje o sprzedaży: Rodzaje produktów/usług, przewidywana wielkość sprzedaży i szacunkowa roczna sprzedaż w danym stanie.

- Informacje bankowe: Dane konta bankowego do przekazywania i pobierania podatku od sprzedaży.

Po zarejestrowaniu się otrzymasz numer identyfikacyjny podatku od sprzedaży. Będzie on od teraz umieszczany na Twoich zeznaniach podatkowych i fakturach. Ponadto zostanie Ci przypisana częstotliwość składania deklaracji, która określa, jak często będziesz składać zeznania i odprowadzać podatek od sprzedaży w danym stanie. Zasadniczo im więcej sprzedajesz, tym częściej będziesz zobowiązany do składania deklaracji.

Bezpłatna lista kontrolna podatku od sprzedaży SaaS

Pobierz tę listę kontrolną, aby z łatwością poruszać się po obowiązkach podatkowych od sprzedaży. Obejmuje:

-

Określenie nexus

-

Obliczanie podatku

-

Procedury składania wniosków

-

i więcej!

Pobieranie podatku od sprzedaży

Po uzyskaniu pozwoleń i zapoznaniu się z obowiązującymi stawkami podatku należy wdrożyć proces pobierania podatku od kupujących. Zaimplementuj narzędzie do obliczania podatku od sprzedaży w procesie realizacji transakcji. Umożliwi to automatyczne obliczenie prawidłowej kwoty podatku na podstawie lokalizacji kupującego. Jeśli obowiązują Cię różne stawki podatku w zależności od sprzedawanych produktów i usług, upewnij się, że możesz dostosować reguły podatkowe w oparciu o kategorie produktów i określone jurysdykcje.

W przypadku płatności B2B na terenie UE nie ma konieczności naliczania podatku VAT, ponieważ istnieje Mechanizm odwrotnego obciążenia co oznacza, że to nabywca będzie zobowiązany do rozliczenia podatku VAT. W takim przypadku wystarczy, że uzyskasz i zweryfikujesz numer VAT swojego klienta biznesowego, a na fakturze zaznaczysz, że transakcja podlega procedurze odwrotnego obciążenia. Aby uzyskać więcej informacji na temat podatku VAT w transakcjach B2B, przeczytaj ten poradnik.

Wyraźnie zaznacz na stronie finalizacji zakupu i witrynie internetowej, czy podatek od sprzedaży jest wliczony w wyświetlaną cenę, czy zostanie dodany w procesie finalizacji zakupu. Pokaż również wyszczególnienie podatku od sprzedaży na fakturach, w tym stawkę podatku, kwotę i jurysdykcję. To kluczowy element jak skonfigurować rozliczenia SaaS i cykliczne fakturowanie prawidłowo, aby zachować transparentność i zgodność z przepisami.

Dzięki temu kupujący będą znali całkowity koszt, a także Twoje zasady dotyczące zgodności i podatków.

Absorpcja podatku to alternatywne podejście do ustalania cen, stosowane przy poborze podatku od sprzedaży w wielu regionach. Wybierz tę opcję, aby wyświetlać ceny na tym samym poziomie dla wszystkich krajów i regionów (globalnie). Ta strategia marketingowa jest stosowana w celu stymulowania sprzedaży hurtowej i zdobywania udziałów w rynku poprzez wyeliminowanie zamieszania, jakie powodują różne stawki podatku VAT/od sprzedaży, i zastosowanie jednolitej ceny.

Jak wdrożyć: Jeśli jesteś klientem PayPro Global i chcesz aktywować opcję Absorb Tax w panelu sterowania PPG – postępuj zgodnie z tymi instrukcjami lub po prostu skontaktuj się z nami.

Bezpłatna lista kontrolna podatku od sprzedaży SaaS

Pobierz tę listę kontrolną, aby z łatwością poruszać się po obowiązkach podatkowych od sprzedaży. Obejmuje:

-

Określenie nexus

-

Obliczanie podatku

-

Procedury składania wniosków

-

i więcej!

Złóż zeznanie i dokonaj wpłaty

Ponieważ zebrałeś(-aś) podatek od sprzedaży od swoich klientów, możesz teraz złożyć zeznanie podatkowe i uiścić podatek odpowiednim organom. Aby zachować zgodność z przepisami, ważne jest, aby zrobić to prawidłowo, aby uniknąć nieprzyjemnych niespodzianek.

→ Określ harmonogram składania zeznań i termin płatności dla każdego kraju, w którym znajdują się Twoi klienci, oraz dla każdego stanu, w którym prowadzisz działalność. Ponieważ każdy z nich ma inne terminy składania zeznań, musisz odpowiednio zgłosić kwotę podatku od sprzedaży, którą zebrałeś(-aś) w każdym stanie i kraju. Informacje te są dostępne na stronach internetowych odpowiednich organów podatkowych.

Ważne: Nie zapomnij ustawić przypomnień i zaznaczyć ich w kalendarzu!

→ Przygotowanie i złożenie deklaracji podatkowych: Zbierz wszystkie niezbędne informacje, takie jak kwota pobranego podatku, kwalifikujące się odliczenia i dane dotyczące sprzedaży. Może się to wydawać proste, ale może być skomplikowane, jeśli prowadzisz działalność w wielu jurysdykcjach podatkowych. Pamiętaj o zsumowaniu kwoty podatku pobranej w poszczególnych miastach, stanach, krajach i innych stosownych jurysdykcjach.

→ Na koniec, przekaż podatki od sprzedaży do odpowiednich organów podatkowych! Pamiętaj, że każdy z nich może mieć inną procedurę płatności, np. online, czekiem lub przelewem bankowym.

Ważne: Pamiętaj o terminowej płatności, aby uniknąć opłat lub kar.

Nawet przy zerowej sprzedaży w okresie podatkowym, nadal musisz złożyć tzw. "zerowe zeznanie". W przeciwnym razie możesz spodziewać się kar finansowych ze strony niektórych stanów.

Aby dowiedzieć się więcej o typowych błędach związanych z podatkiem od sprzedaży w branży SaaS i sposobach ich unikania, zapoznaj się z tym szczegółowym artykułem: Błędy w podatku od sprzedaży SaaS.

Wniosek

Chociaż obsługa podatku od sprzedaży SaaS może wydawać się skomplikowana, jest to możliwe przy odpowiednim podejściu. Zrozumienie swoich zobowiązań podatkowych, wdrożenie strategii i bycie na bieżąco ze zmianami zapewni zgodność z przepisami i pozwoli uniknąć kosztownych problemów.

PayPro Global to MoR (sprzedawca rekordu), który może uprościć sprawy firmom. Ci, którzy chcą się skalować i osiągnąć globalną ekspansję rynkową lub startupy z niewielkim doświadczeniem, znajdą wsparcie w zarządzaniu złożonymi kwestiami podatkowymi w każdej jurysdykcji z odpowiednim partnerem.

PayPro Global przejmuje te skomplikowane, pracochłonne obowiązki, takie jak fakturowanie SaaS i podatek od sprzedaży, pozwalając Ci skupić się na tym, co robisz najlepiej — tworzeniu i dostarczaniu wyjątkowych produktów SaaS.

Masz pytania lub potrzebujesz pomocy? Nie wahaj się skontaktować się z zespołem PayPro Global ekspertów. Jesteśmy tutaj, aby pomóc Ci poruszać się po z intricacies of sales tax i osiągnąć bezproblemową zgodność dla Twojej firmy SaaS.

FAQ

-

Jeśli posiadasz fizyczną lub ekonomiczną obecność (nexus) tam, gdzie produkty SaaS podlegają opodatkowaniu, musisz pobierać podatek. Jeśli Twoja całkowita sprzedaż przekroczy określony próg, może zostać uruchomiony nexus ekonomiczny, dlatego musisz zapoznać się z przepisami obowiązującymi w każdej jurysdykcji.

-

Po zebraniu podatku od sprzedaży należy złożyć deklarację do urzędu skarbowego, pamiętając, że sposób i częstotliwość składania deklaracji różnią się w zależności od jurysdykcji. Możesz nawiązać współpracę z podmiotem MoR, takim jak PayPro Global, lub skorzystać z oprogramowania usprawniającego ten proces.

-

Absorpcja podatku to strategia, w ramach której sprzedawca bierze na siebie koszty podatku od sprzedaży, zamiast przerzucać je na klienta. Utrzymując tę samą cenę dla wszystkich na całym świecie, można stymulować sprzedaż hurtową, ograniczyć zamieszanie związane z różnymi stawkami VAT/podatku i zapewnić uniwersalną cenę.

-

Istnieje kilka scenariuszy, w których możesz nie mieć obowiązku pobierania podatku od sprzedaży:

- Brak powiązania: Jeśli nie masz powiązania z danym stanem, nie masz obowiązku pobierania jego podatku od sprzedaży.

- Produkty/usługi zwolnione z podatku: Niektóre stany zwalniają z podatku od sprzedaży określone produkty lub usługi cyfrowe.

- Transakcje B2B (UE): W Unii Europejskiej mechanizm odwrotnego obciążenia przenosi odpowiedzialność za VAT na nabywcę w transakcjach B2B.

-

Kary za niepobieranie podatku od sprzedaży różnią się w zależności od jurysdykcji, ale mogą obejmować grzywny, odsetki, a w niektórych przypadkach nawet kary pozbawienia wolności. Przestrzeganie przepisów dotyczących podatku od sprzedaży ma kluczowe znaczenie dla uniknięcia tych konsekwencji.

-

MoR (Merchant of Record) działa jako legalny sprzedawca, zarządzając zgodnością z przepisami dotyczącymi podatku od sprzedaży, przetwarzaniem płatności i różnymi innymi kwestiami prawnymi. Współpracując z PayPro Global lub podobnym MoR, który upraszcza zarządzanie podatkami, możesz skupić się na swoim produkcie, mając pewność, że działasz zgodnie z przepisami.

-

Obliczanie stawki podatku od sprzedaży: Stawka podatku x Cena przedmiotu = Całkowity podatek od sprzedaży.

Gotowy do rozpoczęcia?

Byliśmy na Twoim miejscu. Podziel się z nami swoimi globalnymi marzeniami, a my wykorzystamy nasze 18-letnie doświadczenie, aby pomóc Ci je zrealizować.