Cum să gestionați taxa pe vânzările SaaS (calculați, colectați și remiteți)

Trebuie să fii vigilent în raportarea veniturilor și să rămâi în conformitate cu reglementările fiscale pentru a evita penalitățile. Indiferent dacă ești un dezvoltator independent sau un antreprenor SaaS, înțelegerea managementului fiscal este responsabilitatea ta. Să parcurgem pașii de supraveghere a procesului de taxă pe vânzări, indiferent dacă ești o companie SaaS mare sau mică.

Alege o metodă de gestionare a taxei pe vânzări

Modul în care decizi să îți gestionezi taxele îți va afecta timpul și resursele financiare, expunerea la risc și acoperirea globală. Începe prin identificarea factorilor cheie, cum ar fi complexitatea afacerii tale, locațiile clienților, expertiza și volumul vânzărilor în comparație cu angajamentul de timp.

- Intern: Dacă citești acest ghid, probabil că nu ai expertiza fiscală necesară pentru a gestiona singur calculele, colectarea și depunerea:) Te rugăm să știi că acesta este un proces care consumă mult timp și necesită cunoștințe aprofundate

- Instrumente de conformitate fiscală: Pentru a economisi timp și bani, puteți utiliza un software de conformitate fiscală pentru a automatiza procesul, dar rețineți că este posibil ca acesta să nu acopere toate aspectele conformității. De asemenea, fiți conștienți că, în cazul majorității PSP-urilor și instrumentelor de conformitate, veți fi în continuare responsabili pentru depunerea și remiterea taxei pe vânzări și pentru asigurarea conformității generale cu reglementările, cum ar fi modului de asigurare a conformității cu GDPR.

- Comerciant înregistrat (MoR): Când te uiți la opțiunile potrivite pentru întreprinderi, IMM-uri, dezvoltatori independenți și antreprenori individuali, MoR este una obișnuită în cazul afacerilor SaaS. Deoarece MoR acționează ca un revânzător, dar își asumă responsabilitatea pentru gestionarea taxei pe vânzări, aceasta este o alegere pentru companiile care doresc să se concentreze pe produsul lor, să își extindă afacerea și să vândă unui public mai larg.

Gestionarea tuturor obligațiilor privind taxa pe vânzări este responsabilitatea MoR. Așadar, nu ezitați să săriți peste partea următoare dacă ați ales deja să colaborați cu un MoR, o decizie adesea detaliată în cum să alegeți soluția de plată potrivită pentru SaaS-ul tău, deoarece nu mai trebuie să-ți faci griji din cauza asta 🙂

DAR dacă încă utilizați instrumente de conformitate sau gestionați impozitul pe vânzări intern, revizuiți următorii pași pentru a vă asigura că nu pierdeți nimic din modul corect de a colecta și remite.

Lista de verificare gratuită a taxelor pe vânzări SaaS

Descărcați această listă de verificare pentru a naviga cu ușurință prin obligațiile privind taxele pe vânzări. Cuprinde:

-

Determinarea legăturii

-

Calculul taxelor

-

Proceduri de depunere

-

și multe altele!

Determinați-vă obligațiile fiscale

După ce ați ales strategia de gestionare a impozitelor, va trebui să înțelegeți responsabilitățile dvs. specifice privind impozitul pe vânzări. Investigați unde aveți legături și apoi identificați ratele de impozitare aplicabile în acele locații.

- Nexus: Înțelegeți unde aveți un nexus de taxă pe vânzări, care poate fi fizic (unde își desfășoară activitatea compania dvs.) sau economic (unde depășiți un anumit prag de vânzări). Reglementările variază în funcție de locație, așa că utilizați site-urile web oficiale ale autorităților fiscale din statele sau țările în care vă vindeți produsul SaaS pentru a vă identifica nevoile. Această cercetare este o parte importantă a cum să vă extindeți afacerea SaaS în noi țări cu succes și în conformitate cu reglementările. Este posibil să doriți să consultați un profesionist în domeniul fiscal.

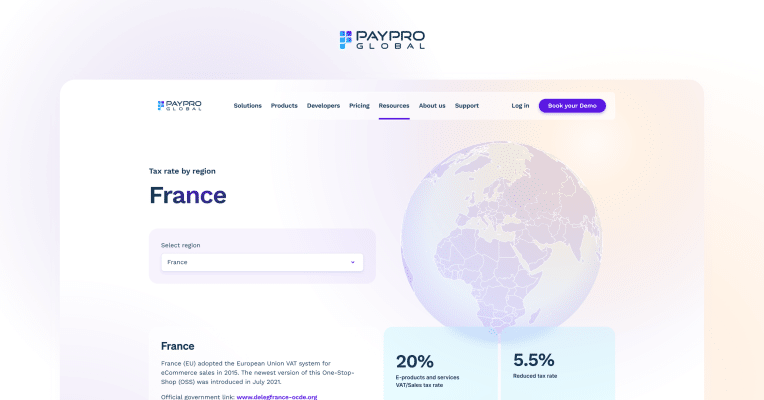

- Ratele impozitelor: Cercetați ratele pentru taxa pe vânzări în fiecare jurisdicție în care aveți legături. Acestea variază, de asemenea, în funcție de tipul de produse/servicii și de locația cumpărătorilor dvs.

- Exonerări de taxe: Unele regiuni pot avea tarife reduse sau pot oferi scutiri în funcție de tipul specific de produs digital. Investigați cu atenție excepțiile pentru a vă asigura că aplicați tariful corect.

Verificați această hartă interactivă care afișează detalii despre procente, praguri, aplicabilitate și penalități în fiecare zonă. Am conceput-o pentru a vă ajuta să economisiți timp și să identificați diferitele legi fiscale pentru afacerea dvs. SaaS.

Lista de verificare gratuită a taxelor pe vânzări SaaS

Descărcați această listă de verificare pentru a naviga cu ușurință prin obligațiile privind taxele pe vânzări. Cuprinde:

-

Determinarea legăturii

-

Calculul taxelor

-

Proceduri de depunere

-

și multe altele!

Înregistrați-vă pentru un permis de taxă pe vânzări (SUA)

Pentru a determina în care state va trebui să colectați taxa pe vânzări și, prin urmare, să vă înregistrați pentru un permis în fiecare dintre acele state, va trebui să vă identificați legăturile și ratele de impozitare aplicabile. Ține minte, este ilegal în majoritatea statelor să colecteze taxe fără acest permis.

Pentru a obține permisul de impozitare, probabil va trebui să prezentați autorității statului competente în materie de impozitare următoarele informații comerciale: numele legal complet și adresa, FEIN ... detalii stabilite de obicei când vă înregistrați afacerea SaaS.

- Informații despre afacere: Numele și adresa legală complete, FEIN (număr federal de identificare a angajatorului) și detalii de contact.

- Informații despre vânzări: Tipuri de produse/servicii, volumul de vânzări estimat și o estimare a vânzărilor anuale în statul respectiv.

- Informații bancare: Informații despre contul bancar pentru remiterea și colectarea taxei pe vânzări.

După ce vă înregistrați, vă așteptați să primiți numărul dvs. de identificare a taxei pe vânzări. Acesta va fi inclus acum în declarațiile fiscale și facturile dvs. În plus, vi se va atribui o frecvență de depunere care dictează cât de des veți depune și remite taxa pe vânzări de stat. În general, vă puteți aștepta ca, cu cât vindeți mai mult, cu atât frecvența dvs. va fi setată mai des.

Lista de verificare gratuită a taxelor pe vânzări SaaS

Descărcați această listă de verificare pentru a naviga cu ușurință prin obligațiile privind taxele pe vânzări. Cuprinde:

-

Determinarea legăturii

-

Calculul taxelor

-

Proceduri de depunere

-

și multe altele!

Colectați taxa pe vânzări

După obținerea permiselor și aflarea ratelor de impozitare aplicabile, va trebui să adoptați un proces de colectare a taxelor de la cumpărătorii dvs. Implementează un instrument de calcul pentru taxa pe vânzări în procesul tău de finalizare a comenzii. Acest lucru permite ca taxa corectă să fie calculată automat în funcție de locația cumpărătorului. Dacă ai vreo taxă care variază în funcție de produsele și serviciile pe care le vinzi, asigură-te că poți personaliza regulile fiscale derivate din categoriile de produse și jurisdicțiile specifice.

Pentru plățile B2B în UE, nu este necesar să percepi TVA, deoarece există un mecanism de taxare inversă ce înseamnă că cumpărătorul va plăti TVA guvernului său. În acest caz, trebuie doar să soliciți și să validezi un cod de TVA de la clientul tău comercial, precum și să specifici pe factură că tranzacția este supusă unei taxe TVA inversă. Pentru îndrumări suplimentare cu privire la TVA B2B, citește acest ghid.

Clarificați pe pagina de plată și pe site-ul web dacă taxa pe vânzări este inclusă în prețul afișat sau dacă va fi adăugată în procesul de plată. De asemenea, afișați detaliile taxei pe vânzări pe facturi, inclusiv cota de impozitare, suma și jurisdicția. Aceasta este o componentă cheie a cum să configurați facturarea SaaS și facturarea recurentă corect pentru a menține transparența și conformitatea.

Acest lucru va permite cumpărătorilor să cunoască costul total, precum și reglementările dvs. de conformitate și fiscale.

Absorbția taxei este o alternativă de stabilire a prețurilor utilizată la colectarea taxei pe vânzări în mai multe regiuni. Alegeți această opțiune pentru a afișa prețul la același nivel pentru toate țările și regiunile (la nivel global). Această strategie de marketing este utilizată pentru a stimula vânzările de volum mare și pentru a câștiga cotă de piață prin eliminarea confuziei cauzate de ratele variabile de TVA/taxe pe vânzări și prin utilizarea unui preț uniform.

Cum se implementează: Dacă sunteți client PayPro Global și doriți să activați opțiunea Absorb Tax pe panoul de control PPG – urmați aceste instrucțiuni sau pur și simplu contactați-ne.

Lista de verificare gratuită a taxelor pe vânzări SaaS

Descărcați această listă de verificare pentru a naviga cu ușurință prin obligațiile privind taxele pe vânzări. Cuprinde:

-

Determinarea legăturii

-

Calculul taxelor

-

Proceduri de depunere

-

și multe altele!

Depunere și remitere

Deoarece ați colectat taxa pe vânzări de la cumpărător, puteți acum să depuneți și să plătiți aceste taxe către părțile corespunzătoare. Pentru a rămâne în conformitate, este urgent să gestionați acest lucru în mod corespunzător pentru a evita surprize neplăcute.

→ Determinați programul de depunere și data scadentă pentru fiecare țară în care se află clienții dvs. și fiecare stat în care aveți legături. Deoarece fiecare dintre ele are date de depunere diferite, trebuie să raportați suma impozitului pe vânzări pe care l-ați colectat din fiecare stat și țară în mod corespunzător. Aceste informații sunt disponibile pe site-urile web oficiale relevante ale autorităților fiscale.

Important: Nu uitați să setați memento-uri și să le marcați în calendar!

→ Pregătiți și depuneți declarațiile de impozit pe vânzări: Colectați toate informațiile relevante necesare, cum ar fi suma impozitului colectată, deducerile eligibile și datele de vânzări. Acest lucru ar putea să nu pară descurajant, dar poate fi complicat dacă operați în mai multe jurisdicții fiscale. Asigurați-vă că totalizați suma impozitului colectată în orașe, state, țări și orice alte jurisdicții aplicabile.

→ În cele din urmă, remiteți impozitele pe vânzări statelor corespunzătoare! Rețineți că fiecare poate avea un proces diferit de plată, cum ar fi online, cec sau transfer bancar.

Important: Asigurați-vă că plătiți până la data scadentă pentru a evita orice taxe sau penalități.

Chiar și cu vânzări zero în perioada de impozitare, trebuie totuși să depuneți “declarații zero”. Vă puteți aștepta să fiți amendat de unele state dacă acest lucru nu este făcut.

Pentru a afla mai multe despre greșelile comune de taxă pe vânzări în industria SaaS și cum să le evitați, consultați acest articol detaliat: Greșeli de taxă pe vânzări în SaaS.

Concluzie

Deși gestionarea taxei pe vânzări SaaS poate părea complexă, este gestionabilă cu abordarea adecvată. Prin înțelegerea responsabilităților dvs. fiscale, implementarea strategiei dvs. și rămânerea la curent cu orice modificări, vă veți asigura că sunteți conform și veți evita orice probleme costisitoare.

PayPro Global este un MoR (merchant of record) care poate simplifica lucrurile pentru companii. Cei care doresc să se extindă și să realizeze o expansiune globală pe piață sau startup-urile cu puțină experiență vor găsi îndrumare în gestionarea tratării complexe a taxelor în fiecare jurisdicție cu partenerul potrivit.

PayPro Global își asumă aceste responsabilități complicate și intensive în muncă, cum ar fi facturarea SaaS și taxa pe vânzări, permițându-vă să vă concentrați asupra a ceea ce faceți cel mai bine - crearea și livrarea de produse SaaS excepționale.

Aveți întrebări sau aveți nevoie de ajutor? Nu ezitați să contactați echipa PayPro Global de experți. Suntem aici pentru a vă ajuta să navigați prin complexitatea taxelor pe vânzări și să obțineți o conformitate perfectă pentru afacerea dvs. SaaS.

Întrebări frecvente

-

Dacă aveți prezență fizică sau economică (nexus) unde produsele SaaS sunt impozabile, atunci trebuie să colectați taxe. Dacă vânzările dvs. totale depășesc un anumit prag, atunci nexusul economic poate fi declanșat, așa că trebuie să cercetați regulile pentru fiecare jurisdicție.

-

După ce ați colectat taxa pe vânzările dvs., depunerea declarației dvs. la autoritățile fiscale ar trebui să fie finalizată, ținând cont de faptul că metoda și frecvența vor varia în funcție de jurisdicție. Puteți face parteneriat cu un MoR precum PayPro Global sau puteți utiliza software pentru a simplifica procesul.

-

Când un vânzător își asumă costul taxei pe vânzări în loc să o facă responsabilitatea cumpărătorului, aceasta este o strategie numită absorbția taxei. Menținând prețul același pentru toată lumea la nivel global, puteți stimula vânzările de volume mari, puteți atenua confuzia cu diferite rate de TVA/TAXE și puteți oferi un preț universal.

-

Există câteva scenarii în care s-ar putea să nu fie nevoie să colectați taxe pe vânzări:

- Fără Nexus: Dacă nu aveți legături într-un stat, nu sunteți obligat să colectați taxa pe vânzări.

- Produse/servicii scutite: Unele state scutită anumite produse sau servicii digitale de la taxa pe vânzări.

- Tranzacții B2B (UE): În UE, mecanismul de taxare inversă transferă răspunderea pentru TVA către cumpărător în tranzacțiile B2B.

-

Penalitățile pentru necolectarea taxei pe vânzări variază în funcție de jurisdicție, dar pot include amenzi, dobânzi și chiar acuzații penale în unele cazuri. Este esențial să respectați legile privind taxa pe vânzări pentru a evita aceste consecințe.

-

Un MoR (comerciant înregistrat) se comportă ca vânzător legal, gestionând conformitatea cu taxa pe vânzări, procesarea plăților și diverse alte aspecte legale. Colaborând cu PayPro Global sau cu un MoR similar care simplifică gestionarea taxelor, vă veți putea concentra pe produsul dvs. și veți avea siguranța că respectați reglementările.

-

Calculul ratelor taxei pe vânzări: Rata taxei x Costul articolului = Taxa totală pe vânzări.

Sunteți gata să începeți?

Am fost în locul tău. Permiteți-ne să vă împărtășim cei 18 ani de experiență și să vă transformăm visele globale în realitate.