Як керувати податком з продажів SaaS (розрахунок, збір та сплата)

Опубліковано: 19 вересня 2024

Останнє оновлення: Травень 22, 2025

Ви повинні уважно ставитися до звітності про свої доходи та дотримуватися податкового законодавства, щоб уникнути штрафних санкцій. Незалежно від того, чи є ви незалежним розробником, чи підприємцем SaaS, розуміння податкового менеджменту є вашою відповідальністю. Давайте розглянемо кроки контролю за процесом оподаткування продажів, незалежно від того, чи є ваша SaaS-компанія великою чи маленькою.

Виберіть метод управління податком з продажу

Те, як ви вирішите управляти своїми податками, вплине на ваш час та фінансові ресурси, схильність до ризику та глобальний охоплення. Почніть з визначення ключових факторів, таких як складність вашого бізнесу, розташування клієнтів, досвід та обсяг продажів у порівнянні з часовими витратами.

- Власний відділ: Якщо ви читаєте цей посібник, ймовірно, у вас немає податкової експертизи, необхідної для самостійного управління розрахунками, збором та поданням документів :) Майте на увазі, що це дуже трудомісткий процес, який вимагає глибоких знань.

- Інструменти для забезпечення податкової відповідності: Щоб заощадити час і гроші, ви можете використовувати програмне забезпечення для дотримання податкового законодавства для автоматизації процесу, але знайте, що воно може не охоплювати всі аспекти дотримання вимог. Також майте на увазі, що з більшістю PSP та інструментів для дотримання вимог ви все ще будете відповідати за подання та сплату податку з продажів, а також за забезпечення загального дотримання нормативних вимог, таких як як забезпечити відповідність GDPR.

- Торговий посередник (MoR): Розглядаючи варіанти, які підходять для великих підприємств, малого та середнього бізнесу, незалежних розробників та солопренеров, MoR є поширеним рішенням для SaaS-компаній. Оскільки MoR діє як торговий посередник, але бере на себе відповідальність за управління податком з продажів, це вибір для компаній, які хочуть зосередитися на своєму продукті, масштабуванні бізнесу та продажах ширшій аудиторії.

Виконання всіх зобов'язань щодо податку з продажів є обов'язком MoR. Тому не соромтеся пропустити наступну частину, якщо ви вже вирішили співпрацювати з MoR, рішення, яке часто детально описується в як вибрати правильне платіжне рішення для вашого SaaS, тому що вам більше не потрібно турбуватися про це 🙂

АЛЕ якщо ви все ще використовуєте будь-які інструменти відповідності або керуєте податком з продажів самостійно, перегляньте наступні кроки, щоб переконатися, що ви нічого не упустили щодо належного способу збору та сплати.

Безкоштовний контрольний список податку з продажу SaaS

Завантажте цей контрольний список, щоб легко орієнтуватися в податкових зобов'язаннях з продажу. Охоплює:

-

Визначення нексусу

-

Розрахунок податку

-

Процедури подання

-

та багато іншого!

Визначте свої податкові зобов'язання

Після вибору стратегії управління податками вам потрібно буде зрозуміти свої конкретні зобов'язання щодо податку з продажу. З'ясуйте, де у вас є nexus, а потім визначте податкові ставки, що застосовуються в цих місцях.

- Nexus: Зрозумійте, де у вас є зв'язок з податком з продажу, який може бути фізичним (де працює ваш бізнес) або економічним (де ви перевищуєте певний поріг продажів). Правила відрізняються залежно від місця розташування, тому використовуйте офіційні веб-сайти податкових органів у штатах або країнах, де ви продаєте свій продукт SaaS, щоб визначити свої потреби. Це дослідження є важливою частиною як розширити свій SaaS-бізнес в нові країни успішно та відповідно до вимог. Вам може знадобитися консультація податкового спеціаліста.

- Податкові ставки: Дослідіть ставки податку з продажу в кожній юрисдикції, де у вас є nexus. Вони також різняться залежно від типу продуктів/послуг і місця знаходження ваших покупців.

- Звільнення від податків: Деякі регіони можуть мати знижені ставки або пропонувати звільнення від податків залежно від вашого конкретного типу цифрового продукту. Уважно вивчіть винятки, щоб переконатися, що ви застосовуєте правильну ставку.

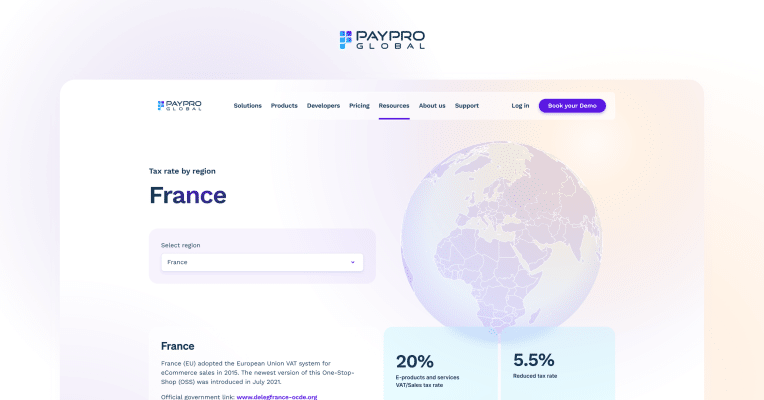

Перегляньте цю інтерактивну карту який відображає детальну інформацію про відсотки, пороги, застосовність та штрафи в кожній галузі. Ми розробили його, щоб допомогти вам заощадити час та визначити різні податкові закони для вашого SaaS-бізнесу.

Безкоштовний контрольний список податку з продажу SaaS

Завантажте цей контрольний список, щоб легко орієнтуватися в податкових зобов'язаннях з продажу. Охоплює:

-

Визначення нексусу

-

Розрахунок податку

-

Процедури подання

-

та багато іншого!

Зареєструйтеся для отримання дозволу на податок з продажу (США)

Щоб визначити, в яких штатах вам потрібно буде збирати податок з продажу та відповідно реєструватися для отримання дозволу в кожному з цих штатів, вам потрібно буде визначити свою податкову прив'язку та відповідні ставки податку. Майте на увазі, у більшості штатів незаконно збирати податок без цього дозволу.

Для отримання податкового дозволу вам, ймовірно, потрібно буде надати державному податковому органу наступну бізнес-інформацію: повне юридичне ім'я та адресу, FEIN… відомості, які зазвичай надаються, коли ви реєструєте свій SaaS бізнес.

- Інформація про бізнес: Повна юридична назва та адреса, FEIN (федеральний ідентифікаційний номер роботодавця) та контактні дані.

- Інформація про продажі: Типи продуктів/послуг, очікуваний обсяг продажів та оцінка річного обсягу продажів у їхньому штаті.

- Банківська інформація: Інформація про банківський рахунок для перерахування та збору податку з продажу.

Після реєстрації ви отримаєте ідентифікаційний номер платника податку з продажу. Він буде включений до ваших податкових декларацій та рахунків-фактур. Крім того, вам буде призначено періодичність подання звітності, яка визначає, як часто ви будете подавати та сплачувати податок з продажу вашого штату. Загалом, чим більше ви продаєте, тим частіше буде встановлюватися ваша періодичність.

Безкоштовний контрольний список податку з продажу SaaS

Завантажте цей контрольний список, щоб легко орієнтуватися в податкових зобов'язаннях з продажу. Охоплює:

-

Визначення нексусу

-

Розрахунок податку

-

Процедури подання

-

та багато іншого!

Збирайте податок з продажу

Після отримання дозволів та ознайомлення з відповідними ставками податків вам потрібно буде запровадити процедуру стягнення податку з ваших покупців. Впровадьте інструмент розрахунку податку з продажу в процесі оформлення замовлення. Це дозволяє автоматично розраховувати правильну суму податку на основі місцезнаходження покупця. Якщо у вас є будь-які податкові зобов'язання, які залежать від продуктів та послуг, які ви продаєте, переконайтеся, що ви можете налаштувати податкові правила, що визначаються на основі категорій товарів та конкретних юрисдикцій.

Для платежів B2B в межах ЄС стягувати ПДВ не потрібно, оскільки існує механізм зворотного нарахування ПДВ це означає, що покупець сплачуватиме ПДВ своїй державі. У цьому випадку вам потрібно лише запросити та перевірити ідентифікаційний номер ПДВ вашого бізнес-клієнта, а також вказати у рахунку-фактурі, що операція підлягає зворотному збору ПДВ. Щоб отримати додаткові рекомендації щодо ПДВ у сфері B2B, ознайомтеся з цим посібником.

Чітко вкажіть на сторінці оформлення замовлення та на веб-сайті, чи включено податок з продажу у відображену ціну, чи він буде додано під час оформлення замовлення. Також покажіть розбивку податку з продажу у ваших рахунках-фактурах, включаючи ставку податку, суму та юрисдикцію. Це ключовий компонент як налаштувати виставлення рахунків SaaS та періодичне виставлення рахунків правильно, щоб забезпечити прозорість і відповідність.

Це дозволить покупцям знати загальну вартість, а також ваші вимоги щодо відповідності та податкового законодавства.

Поглинання податку — це альтернатива ціноутворення, яка використовується для збору податку з продажу в кількох регіонах. Виберіть цю опцію, щоб відображати ціну на однаковому рівні для всіх країн і регіонів (у всьому світі). Ця маркетингова стратегія використовується для стимулювання великих обсягів продажів і завоювання частки ринку шляхом усунення плутанини, спричиненої різними ставками ПДВ/податку з продажу, і використання єдиної ціни.

Як впровадити: Якщо ви є клієнтом PayPro Global і хочете активувати опцію «Поглинути податок» на панелі керування PPG – дотримуйтесь цих інструкцій або просто зв’яжіться з нами.

Безкоштовний контрольний список податку з продажу SaaS

Завантажте цей контрольний список, щоб легко орієнтуватися в податкових зобов'язаннях з продажу. Охоплює:

-

Визначення нексусу

-

Розрахунок податку

-

Процедури подання

-

та багато іншого!

Подання та переказ

Оскільки ви зібрали податок з продажу зі свого покупця, тепер ви можете подати та сплатити ці податки відповідним сторонам. Щоб залишатися у відповідності, важливо, щоб ви належним чином обробляли це, щоб уникнути неприємних сюрпризів.

→ Визначте графік подання та термін сплати для кожної країни, в якій знаходяться ваші клієнти, і кожного штату, в якому у вас є зв’язок. Оскільки кожен з них має різні дати подання, вам потрібно відповідно повідомити суму податку з продажу, яку ви зібрали з кожного штату та країни. Ця інформація доступна на відповідних офіційних веб-сайтах податкових органів.

Важливо: Не забудьте встановити нагадування та позначити їх у своєму календарі!

Підготуйте та подайте декларації з податку з продажу: Зберіть всю необхідну відповідну інформацію, таку як зібрана сума податку, допустимі відрахування та дані про продажі. Це може здатися нескладним, але це може бути складно, якщо ви працюєте в декількох податкових юрисдикціях. Обов'язково підрахуйте суму зібраного податку в містах, штатах, країнах та будь-яких інших застосовних юрисдикціях.

→ Насамкінець, сплатіть податок з продажу до відповідних штатів! Майте на увазі, що кожен штат може мати різні способи оплати, такі як онлайн, чек або банківський переказ.

Важливо: Обов'язково сплачуйте податки вчасно, щоб уникнути будь-яких штрафів або пені.

Навіть якщо у вас нульові продажі протягом податкового періоду, ви все одно повинні подати «нульову декларацію». В іншому випадку деякі штати можуть накласти на вас штраф.

Щоб дізнатися більше про поширені помилки, пов’язані з податком з продажу в індустрії SaaS, і як їх уникнути, ознайомтеся з цією детальною статтею: Помилки з податком з продажу в SaaS.

Висновок

Хоча робота з податком з продажу SaaS може здаватися складною, з правильним підходом це цілком реально. Розуміння ваших податкових зобов'язань, впровадження вашої стратегії та відстеження будь-яких змін забезпечать вашу відповідність вимогам і допоможуть уникнути будь-яких витратних проблем.

PayPro Global — це MoR (продавець record), який може спростити ведення бізнесу. Ті, хто прагне масштабуватися та досягти глобальної експансії на ринку або стартапи з невеликим досвідом, знайдуть керівництво з управління складними податковими питаннями в кожній юрисдикції з правильним партнером.

PayPro Global бере на себе ці складні, трудомісткі обов'язки, такі як виставлення рахунків SaaS та податок з продажів, дозволяючи вам зосередитися на тому, що ви робите найкраще — створювати та постачати виняткові продукти SaaS.

Маєте запитання або потребуєте допомоги? Не вагайте звертатися до команди PayPro Global експертів. Ми тут, щоб допомогти вам розібратися в тонкощах податку з продажу та досягти бездоганної відповідності для вашого SaaS-бізнесу.

Поширені запитання

-

Якщо у вас є фізична або економічна присутність (нексус) там, де продукти SaaS оподатковуються, ви зобов'язані збирати податок. Якщо ваш загальний обсяг продажів перевищує певний поріг, може бути активовано економічний нексус, тому вам слід вивчити правила для кожної юрисдикції.

-

Після того, як ви зібрали податок з ваших продажів, вам слід подати декларацію до податкових органів, пам'ятаючи, що спосіб та періодичність подання будуть відрізнятися залежно від юрисдикції. Ви можете співпрацювати з таким MoR, як PayPro Global, або використовувати програмне забезпечення для спрощення процесу.

-

Коли продавець бере на себе вартість податку з продажу, а не перекладає її на покупця, це стратегія, що називається поглинанням податку. Зберігаючи однакову ціну для всіх у всьому світі, ви можете стимулювати великі обсяги продажів, зменшити плутанину з різними ставками ПДВ/податку та запропонувати універсальну ціну.

-

Є кілька сценаріїв, коли вам може не знадобитися стягувати податок з продажу:

- Відсутність Nexus: Якщо у вас немає Nexus в штаті, ви не зобов'язані стягувати їхній податок з продажу.

- Звільнені товари/послуги: Деякі штати звільняють певні цифрові продукти або послуги від податку з продажу.

- B2B-транзакції (ЄС): В ЄС механізм зворотного збору перекладає відповідальність за ПДВ на покупця в B2B-транзакціях.

-

Штрафи за несплату податку з продажу різняться залежно від юрисдикції, але можуть включати штрафи, нарахування відсотків і навіть кримінальну відповідальність у деяких випадках. Дуже важливо дотримуватися законів про податок з продажу, щоб уникнути цих наслідків.

-

MoR (Merchant of Record) діє як юридичний продавець, який займається дотриманням вимог щодо податку з продажу, обробкою платежів та різними іншими юридичними питаннями. Співпрацюючи з PayPro Global або аналогічним MoR, який спрощує управління податками, ви зможете зосередитися на своєму продукті та бути впевненими у своїй відповідності.

-

Розрахунок ставок податку з продажу: Ставка податку x Вартість товару = Загальна сума податку з продажу.

Готові розпочати?

Ми були на вашому місці. Дозвольте нам поділитися нашим 18-річним досвідом і допомогти вам втілити ваші глобальні мрії в реальність.