Como encontrar, atrair e obter financiamento para startups SaaS

Para obter financiamento para sua startup SaaS com sucesso, certifique-se de entender completamente suas necessidades de financiamento para preparar seus negócios e apresentar seu caso de forma eficaz aos investidores. Desenvolver, implantar e vender software online pode ser caro, especialmente no estágio inicial de uma startup, portanto, garantir financiamento pode ser crítico para a sobrevivência das empresas SaaS. Este guia explora o cenário de financiamento SaaS, apresentando uma abordagem passo a passo para navegar pelo processo.

Determine o estágio da sua startup e as necessidades de financiamento

Entender como o ecossistema de financiamento funciona pode ser um processo complexo, exigindo uma análise cuidadosa. Antes de vender SaaS online, saber de quem você deve obter financiamento para startup SaaS e precisamente qual financiamento você precisa é essencial. Para fazer a escolha certa para o seu SaaS, você deve primeiro organizar a casa.

Comece identificando o estágio da sua startup e alinhe-o com o tipo de financiamento apropriado. O estágio em que as empresas SaaS estão operando ajuda a determinar o tipo de financiamento que elas devem buscar. Descrevemos brevemente os estágios abaixo:

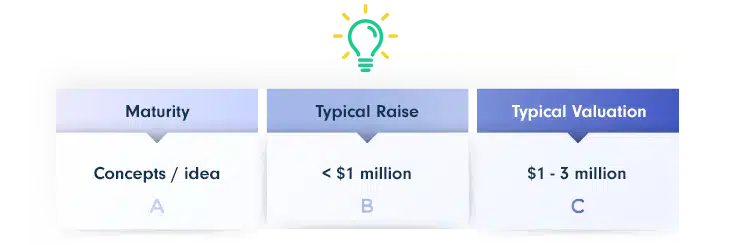

Estágio Pre-Seed da Startup

O estágio pre-seed é reservado para as menores empresas SaaS. Startups em estágio inicial que buscam este tipo de financiamento podem precisar de assistência na construção de um protótipo funcional ou na introdução de seu produto no mercado.

Isso pode exigir um pequeno capital de cerca de US$ 1 milhão ou menos. Obter financiamento pre-seed é altamente competitivo. Os investidores procurarão ideias de produtos bem desenvolvidas e equipes fundadoras sólidas para dar a eles a confiança necessária para investir em startups em estágio inicial.

- Características: Estágio da ideia, desenvolvimento do protótipo, validação da necessidade do mercado.

- Necessidades de Financiamento: Pequenos valores (menos de US$ 1 milhão) para desenvolvimento inicial, pesquisa de mercado e formação de uma equipe básica.

- Fontes de Financiamento: Investidores anjos, amigos e familiares, aceleradoras, subsídios e crowdfunding.

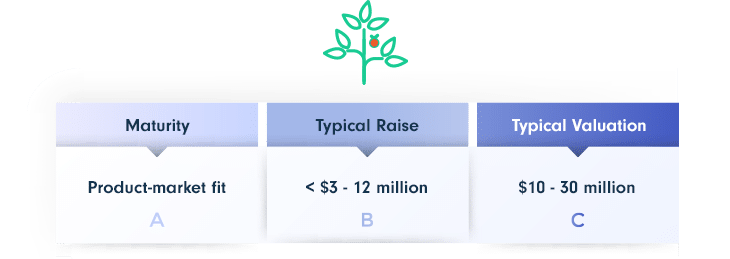

Fase Inicial da Startup

A fase seed é comumente vista como a primeira fase oficial de financiamento de capital, com empresas de software e SaaS precisando levantar entre US$ 100.000 e US$ 2 milhões. Você precisa de capital para ajudar a atender às suas necessidades de desenvolvimento de produtos, expandir sua equipe e começar a gerar lucro neste estágio inicial. Optar pelo SaaS Open Source como método de desenvolvimento é uma opção para vários fundadores de empresas.

Aprenda como construir um MVP para o seu SaaS que seja operacional, alcançando o engajamento inicial do cliente e estabelecendo uma base de usuários, que são marcos importantes para o financiamento inicial.

Para se qualificar para o financiamento, seu negócio deve ter mais ou menos dobrado em valorização desde a rodada pré-seed. E, como relata a Investopedia, seu negócio deve ser avaliado entre US$ 3 milhões e US$ 6 milhões, embora estas sejam diretrizes amplas.

- Fase:Produto Mínimo Viável (MVP) operacional, alcançando o engajamento inicial do cliente e aprendendo como conseguir seus primeiros 100 clientes a estabelecer uma base de usuários e demonstrar tração no mercado.

- Necessidades de Financiamento: Quantias maiores (US$ 100.000 – US$ 2 milhões) para desenvolvimento de produtos, marketing e contratações.

- Fontes de Financiamento: Investidores anjos, empresas de capital de risco em fase seed, aceleradoras.

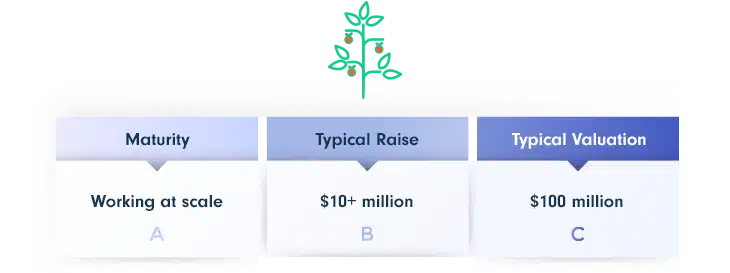

Série A – Geração de Receita

O estágio de financiamento Série A pode ser considerado para empresas de SaaS ou Software, uma vez que elas tenham estabelecido fluxos de receita e estejam buscando oportunidades de crescimento. Nesta fase, você precisa de capital para otimizar os processos de negócios existentes, como entender como melhorar a experiência de integração do cliente SaaS, o que pode ajudar bastante a aumentar as taxas de conversão ou reduzir a rotatividade de clientes.

Embora a escala desse financiamento varie, as empresas arrecadam em média cerca de US$ 10 milhões. Para atrair investidores, você precisará desenvolver ainda mais seu modelo de negócios e mostrar evidências de que ele pode resistir a futuras flutuações de fluxo de caixa.

- Pontos Principais: Um modelo de receita estabelecido, uma base de clientes em crescimento e um escopo operacional em expansão.

- Necessidades de Financiamento: Capital significativo (US$ 10 milhões em média) para dimensionar operações, expandir o marketing e aprimorar produtos.

- Fontes de Financiamento: Empresas de capital de risco da Série A, empresas de capital de crescimento.

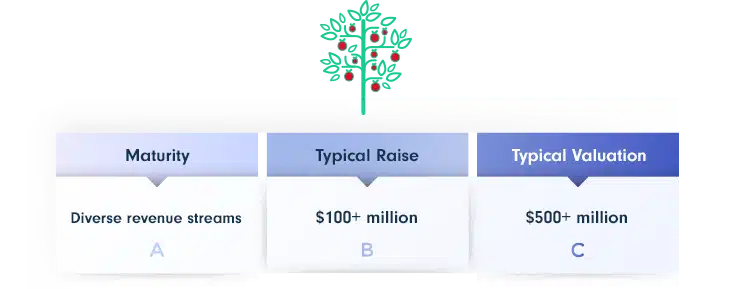

Série B – Financiamento baseado em ações

O financiamento Série B é uma forma de financiamento baseado em ações, onde você vende ações da sua empresa para investidores em troca de capital. Esse capital atua como uma injeção de caixa para impulsionar seu crescimento.

O Corporate Finance Institute (CFI) observa que as empresas SaaS que buscam financiamento Série B precisam de avaliações robustas de cerca de US$ 10 milhões. Para garantir o financiamento, sua estratégia de monetização deve ter sido bem-sucedida. Além disso, você precisa demonstrar que seu produto é lucrativo e ter métricas que comprovem que sua empresa pode competir em um determinado nível.

- Pontos Principais: Lucratividade, crescimento consistente e presença de mercado estabelecida.

- Necessidades de Financiamento: Maiores investimentos para alimentar a expansão, entrar em novos mercados e potenciais aquisições.

- Fontes de Financiamento: Empresas de capital de risco em estágio avançado, empresas de private equity.

Série C – Financiamento de estágio final

Este é o estágio final de financiamento. Em 2019, as startups da Série C levantaram uma média de US$ 103 milhões, acima dos US$ 48 milhões em 2012.

Esta fase concentra-se na expansão agressiva. Sua empresa de SaaS ou Software deve gerar capital suficiente para escalonamento, de forma que os investidores recebam menos participação acionária. Para se qualificar para o financiamento, sua empresa deve ser bem estabelecida o suficiente para que o risco de investimento seja baixo.

- Elementos críticos: geração significativa de receita, uma posição de mercado bem estabelecida e a busca sustentada por crescimento.

- Necessidades de Financiamento: Capital substancial para aquisições, entendendo como expandir seus negócios SaaS para novos países e novas linhas de produtos são usos comuns para o financiamento Série C.

- Fontes de Financiamento: Empresas de capital de risco em estágio avançado, empresas de private equity, investidores estratégicos.

Modelo gratuito de Due Diligence para Investidores

Encontre o parceiro de financiamento perfeito para sua startup SaaS.

-

Principais perguntas a fazer a potenciais investidores

-

Estrutura para avaliar a adequação do investidor

-

Recursos para reunir informações essenciais

-

e mais dicas para construir relacionamentos fortes com investidores.

Prepare sua empresa para o financiamento

Depois de determinar o estágio de financiamento da sua startup SaaS, é hora de se preparar para sua jornada de financiamento. Aqui estão algumas dicas:

Desenvolver um Plano de Negócios Convincente: Você precisará de um plano de negócios detalhado para usar o financiamento da sua Startup para expandir sua empresa SaaS. É necessário incluir detalhes sobre investimentos adicionais para diferentes tarefas de otimização, como melhorar a integração do usuário SaaS.

- Um resumo executivo descrevendo a declaração de missão da sua empresa e uma descrição clara dos seus produtos ou serviços.

- A descrição da empresa descreve seus objetivos de negócios, seu mercado-alvo (que você pode detalhar aprendendo como definir o Perfil de Cliente Ideal (ICP) do seu SaaS), e as soluções que você pode oferecer a eles.

- Uma análise de mercado destacando os pontos fortes da sua empresa e como eles se comparam aos concorrentes. Demonstre sua compreensão do mercado, incluindo tamanho e tendências.

- Uma descrição clara da sua equipe, incluindo suas funções e responsabilidades.

- Um plano de marketing que descreve o orçamento de publicidade, a seleção do cliente-alvo e as estratégias de promoção destinadas a aumentar a retenção de clientes SaaS por meio de diversos canais.

- Um plano de vendas que documenta os representantes de vendas necessários, juntamente com planos para integração da equipe de vendas ou terceirização desses serviços.

- Um pedido de financiamento estipulando o tamanho do investimento necessário e como você usará o capital arrecadado.

Preparar Projeções Financeiras mostrando as metas financeiras que você definiu para sua empresa. Certifique-se de baseá-las em pesquisa de mercado.

- Projeções de receita: desenvolva previsões de receita realistas com base em seu modelo de preços, estratégia de aquisição de clientes e crescimento do mercado.

- Orçamento de despesas: descreva suas despesas previstas para desenvolvimento de produtos, marketing, vendas e operações.

- Tração e métricas: mostre seus principais indicadores de desempenho (KPIs) e conquistas. Para ter uma chance de encontrar financiamento para SaaS Startup, aqui estão as principais métricas que você precisa preparar:

|

Métrica |

Por que |

|

Receita recorrente mensal (MRR) |

As projeções mostram o potencial de crescimento viral da sua empresa, tornando-se uma métrica essencial para obter financiamento para SaaS Startup. Indica como você mantém seus relacionamentos com os clientes e quão bem seu serviço se encaixa no mercado. |

|

Custos de Aquisição de Clientes (CAC) |

Fornecer aos investidores dados que destacam a funcionalidade do seu modelo e a capacidade da sua equipe de vendas de lidar com o volume de demanda os ajuda a avaliar a probabilidade de atingir as metas. Demonstrar sua capacidade de adquirir novos clientes pode desempenhar um papel nas decisões de financiamento. |

|

Receita Média por Usuário (ARPU) |

Mostra aos investidores quanta receita sua base de clientes gera para você, em média. Fornece aos investidores insights sobre a eficácia do seu modelo de negócios, o que pode influenciar sua decisão de investir em sua SaaS Startup. |

|

Valor da Vida Útil do Cliente (CLTV) |

Refere-se ao valor total que um usuário gastará em seu produto se você o mantiver como cliente. O Customer lifetime value (CLTV) é uma métrica crucial que reflete o engajamento contínuo do cliente e a criação de valor. |

|

Baixas Taxas de Churn |

É crucial considerar o papel do SaaS na obtenção de financiamento para sua startup. As métricas de churn medem a taxa na qual os clientes deixam de usar um serviço durante um determinado período. Manter sua taxa de churn baixa é essencial por dois motivos: Um churn baixo de clientes pode estar associado a uma alta retenção de usuários de SaaS, potencialmente atraindo a atenção de investidores. A retenção de clientes está associada a uma renda consistente e a menores despesas para adquirir novos clientes. Para manter uma taxa de crescimento saudável, manter sua taxa de churn baixa geralmente é benéfico. Embora demonstrar viabilidade a longo prazo possa não garantir o apoio do investidor, pode ser um fator significativo em seu processo de tomada de decisão. |

Construa uma Equipe Forte:

- Fundadores: Demonstrem sua experiência, paixão e compromisso com o negócio.

- Conselho Consultivo: Reúna um conselho consultivo com experiência relevante na indústria.

- Contratações-chave: Recrute indivíduos talentosos para funções críticas em desenvolvimento de produtos, marketing e vendas.

Desenvolver um Pitch Deck, juntamente com um plano de negócios profissional, que deve incluir:

- Problema: Defina claramente o problema que você está resolvendo para o seu mercado-alvo.

- Solução: Explique sua solução única e seus principais recursos e benefícios.

- Oportunidade de Mercado: Apresente o tamanho e o potencial do seu mercado-alvo.

- Tração: Apresente suas principais conquistas, marcos e métricas de tração.

- Equipe: Apresente sua equipe e sua experiência relevante.

- Modelo de Negócios: Explique seu modelo de receita e detalhe como você planeja precificar seu produto SaaS como parte de sua estratégia geral de preços.

- Projeções Financeiras: Apresente suas previsões financeiras e necessidades de financiamento.

- Chamada para Ação: Declare claramente sua solicitação de financiamento e os próximos passos.

Refine sua Proposta de Valor:

- Proposta Única de Venda (PUV): Identifique o que diferencia sua solução SaaS dos concorrentes.

- Benefícios para o Cliente: Articule claramente o valor que seu produto ou serviço oferece aos clientes.

- Análise Comparativa: Examine os pontos fortes e fracos de sua solução em relação às alternativas.

Reúna a documentação de apoio:

A organização desempenha um papel crucial na obtenção de financiamento para startups SaaS. Prepare seu plano de negócios, apresentações e projeções financeiras. Também é útil atualizar qualquer documentação legal, como seu contrato social - o conjunto de documentos que você deve arquivar em um órgão governamental para documentar a criação de sua empresa.

- Documentos Legais: Prepare seu contrato social, acordo operacional e quaisquer licenças ou autorizações relevantes.

- Demonstrações Financeiras: Reúna suas demonstrações financeiras, incluindo demonstração de resultados, balanço patrimonial e demonstração do fluxo de caixa.

- Propriedade intelectual: Garanta quaisquer marcas registradas, patentes ou direitos autorais relacionados ao seu produto ou serviço.

Seu negócio requer sua atenção. Não negligencie suas necessidades. Certifique-se de que seu negócio não sofra enquanto procura financiamento, pois qualquer declínio no crescimento pode dissuadir futuros investidores. Dobre seus esforços de marketing para ajudar a reduzir a perda de clientes.

Modelo gratuito de Due Diligence para Investidores

Encontre o parceiro de financiamento perfeito para sua startup SaaS.

-

Principais perguntas a fazer a potenciais investidores

-

Estrutura para avaliar a adequação do investidor

-

Recursos para reunir informações essenciais

-

e mais dicas para construir relacionamentos fortes com investidores.

Explore as opções de financiamento

Os vários ecossistemas de financiamento têm diferentes requisitos legais, logísticos e práticos. Você precisa entendê-los completamente antes de escolher a melhor opção. Embora a pesquisa em profundidade exija um compromisso inicial de tempo, ela pode levar à economia de tempo e custos no futuro.

Elaboramos uma lista de algumas das opções de financiamento para Startups SaaS mais populares, analisando mais de perto os prós e os contras:

- Venture Capital

Empresas de capital de risco (VC) levantam dinheiro pedindo a um grupo de sócios que contribuam para seu fundo de investimento, geralmente investindo em Startups com potencial de crescimento promissor. Às vezes confundido com Private Equity (PE), ambos captam capital de investidores parceiros limitados (LP) e investem em empresas privadas.

No entanto, existem diferenças significativas em como as empresas de capital de risco e private equity conduzem os negócios, como as empresas em que investem, os níveis de dinheiro que fornecem e a quantidade de capital que desejam para seu investimento.

O Venture Capital geralmente gera menos de 50% do patrimônio da empresa. O risco financeiro do investimento em startups em estágio inicial significa que os VCs preferem distribuir quantias menores de dinheiro por mais negócios. O capital de risco se destaca como uma fonte de financiamento proeminente para startups SaaS no mercado privado.

|

‘PE’ vs ‘VC’ |

Private Equity |

Venture Capital |

|

Etapa |

Comprar empresas públicas bem estabelecidas |

Geralmente investem em startups e empresas em estágio inicial |

|

Tipo de Empresa |

Compra empresas em todos os tipos de setor |

Investe em empresas de tecnologia, incluindo biotecnologia e tecnologias limpas |

|

% Adquirido |

Quase sempre compra 100% de uma empresa |

Geralmente adquire uma participação minoritária de 50% ou menos |

|

Tamanho |

Faz grandes investimentos de US$ 100 milhões a US$ 10 bilhões |

Frequentemente, investimentos menores de US$ 10 milhões ou menos |

|

Estrutura |

Uma combinação de capital próprio e dívida |

Utiliza apenas capital próprio (dinheiro) ao fazer compras |

De acordo com a Forbes, o financiamento de capital de risco geralmente fica entre US$ 1 milhão e US$ 5 milhões. Os capitalistas de risco exigem avaliações de empresas que variam de US$ 5 milhões a US$ 15 milhões para o financiamento Série A. Para garantir o financiamento de capital de risco, você terá que provar que sua empresa tem potencial para crescer substancialmente. Os capitalistas de risco vão querer ver métricas que indiquem o valor das empresas SaaS, então esteja preparado para responder a algumas perguntas difíceis.

- Prós

Acesso a apoio financeiro substancial, frequentemente associado a investidores de risco. Em média, uma empresa de capital de risco gere cerca de US$ 207 milhões em capital de risco para seus investidores anualmente.

Embora não seja uma garantia de sucesso, a presença de investidores de risco nas rodadas de financiamento de uma empresa SaaS pode atuar como um indicador de sua viabilidade percebida, potencialmente influenciando a percepção do mercado e a validação social. O envolvimento do capital de risco sugere um potencial reconhecimento da indústria e valor percebido, o que pode afetar a percepção e a confiança do cliente.

Assegurar investimentos subsequentes tende a ser facilitado pela demonstração de tração inicial. Obter financiamento na rodada inicial pode não garantir financiamento adicional, mas pode potencialmente influenciar o nível de confiança da empresa de capital de risco e a disposição de fornecer suporte adicional em rodadas subsequentes.

- Contras

Capitalistas de risco podem solicitar participação acionária ou assentos no conselho de sua empresa SaaS em troca de financiamento. Implementar este sistema envolverá delegar alguns aspectos de suas operações comerciais a uma entidade externa.

Você precisará fornecer métricas consistentes que comprovem seu bom desempenho. Observe que a verificação de suas métricas pode exigir alguma pesquisa urgente, o que pode influenciar o prazo para recebimento do financiamento.

O alinhamento de interesses entre o capitalista de risco e o fundador costuma ser forte, mas suas opiniões conflitantes sobre aspectos específicos da administração dos negócios podem surgir devido a diferentes perspectivas.

-

Investidores Anjo

Investidores Anjo são geralmente indivíduos (em vez de um fundo ou empresa) que investem pessoalmente em seu negócio. Você abre mão de uma participação acionária em troca do financiamento.

Normalmente, investidores anjo fornecem menos capital do que investidores de risco. De acordo com a Angel Capital Association, esses investidores tendem a comprometer entre US$ 5.000 e US$ 100.000. Em comparação, as empresas de VC geralmente investem uma média de cerca de US$ 2,5 milhões em capital, embora esses valores possam ser bastante amplos.

Os investidores anjo são mais propensos a fornecer financiamento se a sua empresa estiver em seus estágios iniciais de desenvolvimento. Geralmente, esses investidores procuram empresas inovadoras com potencial para um alto retorno de receita dentro dos primeiros três a sete anos.

- Prós

Devido à natureza independente dos investidores anjo, o envolvimento deles em seu empreendimento pode se estender além de questões puramente financeiras. O papel deles pode envolver o fornecimento de orientação empresarial por meio de uma abordagem de mentoria.

O envolvimento do investidor por meio de interações individuais pode ter um impacto na estabilidade do financiamento. Demonstrar confiabilidade aos investidores pode influenciar sua receptividade a futuras possibilidades de financiamento.

Investidores anjo são mais abertos a riscos do que outros investidores. Eles não respondem a nenhum conselho regulatório, então os processos de tomada de decisão são menos complicados.

- Contras

O investimento anjo pode resultar em alto comprometimento financeiro e, embora potencialmente ofereça altos retornos, seu sucesso não é garantido. Investimentos de capital significativos geralmente levam a altas expectativas de ROI, podendo atingir 10x em um período de cinco a sete anos.

Os investidores anjo normalmente operam individualmente, com menos procedimentos de supervisão estabelecidos para seus pedidos em comparação com os investidores tradicionais. Embora os investidores anjo forneçam recursos valiosos, sua autonomia pode ser usada indevidamente por alguns para explorar fundadores de empresas menos experientes.

A disponibilidade, energia e experiência dos investidores anjo variam, por isso vale a pena pesquisá-los primeiro.

- Aceleradoras e Incubadoras

Incubadoras são espaços físicos que oferecem uma combinação de espaço de escritório, financiamento e expertise. Esses espaços são geralmente 'alugados' em troca de taxas mensais de associação ou, com menos frequência, equity.

Embora as Incubadoras possam oferecer benefícios como treinamento, apresentações à rede e equipamentos, é importante considerar as necessidades específicas e combiná-las com os serviços oferecidos. Como tal, elas são mais adequadas para a fase seed.

Uma aceleradora é um programa de negócios que geralmente é executado com fundos privados. A Forbes relata que as aceleradoras geralmente oferecem capital semente em troca de equity, com investimentos variando entre US$ 10.000 e US$ 120.000.

Entrando em um estágio de crescimento posterior? Esses programas oferecem suporte temporário, mentoria, acesso a investidores, financiamento e recursos educacionais, ajudando as startups a progredir.

- Prós

Estes dois são comumente preferidos pelos principais especialistas do setor. Essas redes podem fornecer assistência a outros empreendedores, embora a extensão e a forma de apoio possam variar.

Ambos estão associados ao aumento da credibilidade. A aceitação em um programa de incubadora ou aceleradora pode afetar a percepção do concorrente sobre seu potencial de crescimento.

- Contras

A crescente popularidade de incubadoras e aceleradoras afeta a competitividade da entrada no programa.

De acordo com Holloway, a maioria das aceleradoras exige de 2 a 10% de participação no seu negócio em troca de seus serviços.

Esteja ciente do impacto do custo do programa, seja uma taxa mensal ou participação acionária. No entanto, eles não garantem necessariamente um aumento de capital.

- RBF - Financiamento Baseado em Receita

O financiamento baseado em receita (também conhecido como financiamento baseado em royalties) é um método de levantar capital. As empresas SaaS recebem um empréstimo de um grupo de investidores, que por sua vez recebem uma porcentagem da receita bruta contínua da empresa (em vez de participação acionária) em troca do investimento.

Com um RBF, os investidores recebem uma parte regular da receita da empresa até que um valor predeterminado seja reembolsado. Normalmente, esse valor é um múltiplo do investimento original, geralmente variando entre três a cinco vezes o valor do investimento original.

Embora uma empresa que levanta capital por meio de RBF seja obrigada a fazer pagamentos regulares para o investimento original, isso difere do financiamento por dívida. O saldo devedor não acumula juros e os pagamentos não são exigidos em valores predefinidos.

Em vez disso, você recebe um empréstimo com base na receita geral da sua empresa e o reembolso é uma porcentagem de seus ganhos mensais, mais um multiplicador do investimento original.

- Prós

Assim que o empréstimo for reembolsado, a empresa permanece inteiramente sua, pois não há troca de capital.

O reembolso do empréstimo significa o culminar do ciclo de investimento. Não haverá mais ganhos ou retornos financeiros depois que o valor original do empréstimo for totalmente reembolsado.

- Contras

Este produto foi projetado para empresas com receita estabelecida, visto que o provedor do empréstimo exige comprovação de renda para avaliar o investimento do empréstimo.

Embora esse tipo de financiamento possa ser benéfico, é importante lembrar que ele não inclui assistência de rede, mentoria ou aconselhamento financeiro.

Vale a pena considerar a situação financeira de jovens empreendimentos, pois os reembolsos mensais podem representar um desafio.

- Bootstrapping

Bootstrapping significa construir um negócio do zero, onde um empreendedor inicia uma empresa com pouco ou nenhum capital, em vez de depender de investimentos externos para promover o crescimento. Um fundador pode ser considerado bootstrapping quando tenta fundar e construir sua empresa com finanças pessoais e seus ganhos operacionais.

Isso contrasta com a aquisição de fundos através dos métodos anteriores que discutimos, como levantar capital através de investidores anjo ou empresas de capital de risco. Em vez disso, os fundadores bootstrapped contam com suas economias, executam operações enxutas ou têm uma rápida rotatividade de estoque. Não é incomum para uma empresa receber pré-encomendas de um produto e usar os fundos arrecadados para construir e entregar o próprio produto.

Como uma empresa que utiliza o bootstrapping frequentemente trabalha com fontes limitadas de financiamento, é vital ter uma estratégia de desenvolvimento competente onde todos os riscos possíveis sejam considerados. Além disso, quaisquer fundos disponíveis precisam ser realocados adequadamente de volta para as partes mais críticas do modelo de negócios.

É importante notar que várias empresas proeminentes de SaaS e tecnologia se originaram como startups autofinanciadas. Isso inclui uma variedade de empresas, como Facebook, eBay, Basecamp, GitHub e Plenty Of Fish, para citar apenas algumas. Vamos analisar mais de perto os prós e os contras:

- Prós

A necessidade de bootstrapping pode levar à criação de um produto SaaS que gere receita imediata.

Garantir sua propriedade e controle sobre a direção de seus negócios é fundamental.

O bootstrapping controla a empresa e suas direções, enquanto o financiamento externo pode significar assumir pressões e responsabilidades externas para manter os investidores satisfeitos.

- Contras

Dimensionar, orçar e gerenciar seu negócio SaaS é mais complexo, pois você não recebe injeções de caixa de outras fontes.

O financiamento de startups SaaS pode diferir na extensão do suporte e dos recursos fornecidos em comparação com outras opções de financiamento.

Para evitar pressão financeira, é aconselhável gerenciar suas despesas dentro dos recursos disponíveis.

- Crowdfunding

Startups em estágio inicial nas indústrias de software, produtos digitais ou SaaS podem explorar o crowdfunding como um meio potencial de obter financiamento. Em vez de métodos de financiamento mais tradicionais que dependem do financiamento de uma instituição, como bancos, o crowdfunding é um jogo de números, reunindo pequenos investimentos de uma fonte mais abrangente de pessoas.

Campanhas de crowdfunding normalmente utilizam plataformas online, eliminando a necessidade de os fundadores se envolverem em reuniões presenciais com potenciais investidores. As plataformas oferecem múltiplas vias para os doadores se envolverem e contribuírem para uma variedade de iniciativas, frequentemente apoiadas por campanhas que visam gerar interesse e arrecadar fundos.

Existem alguns tipos diferentes de crowdfunding disponíveis, dependendo do seu negócio, produto e objetivos de longo prazo em particular.

Crowdfunding baseado em recompensas é o que a maioria das pessoas reconhecerá. Em troca de um conjunto de valores fixos de doação, os investidores geralmente recebem uma gama de ofertas. Estas podem ser na forma de acesso antecipado ou preços reduzidos “early bird” para produtos e serviços, ou benefícios adicionais agrupados que podem não ser oferecidos àqueles que compram o produto posteriormente.

Equity crowdfunding assemelha-se mais às outras formas de obter investimento, pois envolve ceder uma parte do seu negócio em troca de investimento, em vez de pré-vender um produto. Tal como acontece com outras formas de investimento em ações, o sucesso da Startup ajuda a determinar o valor da participação de cada investidor.

Dívida (ou baseada em empréstimo) É muito semelhante a obter um empréstimo, exceto que em vez de passar por um banco, você recebe o investimento de uma série de apoiadores que lhe emprestam o dinheiro necessário para começar. Esses apoiadores financiam sua Startup com base em que você devolverá o investimento mais uma taxa de juros fixa em um prazo acordado. Isso geralmente é chamado de empréstimo P2P (peer-to-peer).

- Prós

É uma maneira acessível e rápida de levantar dinheiro, especialmente para startups em estágio inicial.

Você está no controle – você decide o quê, como e onde você faz o crowdfunding.

Democratiza o investimento, desafiando o status quo das grandes empresas e fornecendo um nível de transparência.

Esta estratégia está em constante evolução e oferece uma nova flexibilidade que as opções tradicionais não oferecem.

- Contras

Requer conhecimento das plataformas disponíveis.

Os regulamentos estabelecem limites para o número de investidores e a quantidade de capital que pode ser levantada.

As taxas da plataforma, que cobrem os custos de facilitação e processamento de pagamentos, contribuem para as despesas gerais.

A orientação especializada varia dependendo da opção escolhida.

Modelo gratuito de Due Diligence para Investidores

Encontre o parceiro de financiamento perfeito para sua startup SaaS.

-

Principais perguntas a fazer a potenciais investidores

-

Estrutura para avaliar a adequação do investidor

-

Recursos para reunir informações essenciais

-

e mais dicas para construir relacionamentos fortes com investidores.

Pesquisar (Identificar) Investidores

Depois de decidir sobre uma opção de financiamento para SaaS Startup, é hora de pesquisar os investidores. No entanto, com as empresas de Capital de Risco (VC) individuais recebendo mais de 1.000 propostas por ano, há muito mais demanda do que investimentos disponíveis. Os investidores são exigentes, então você terá que apresentar um caso forte ou corre o risco de perder.

Identificar Investidores Potenciais:

- Empresas de Capital de Risco (VC): Pesquise empresas de VC que investem em seu setor, estágio e modelo de negócios. Utilize recursos online como Crunchbase, PitchBook e VC-Mapping para identificar empresas relevantes.

Use ferramentas como Apollo.io ou Hunter.io para coletar informações de contato (parceiros, analistas) de empresas de VC. Isso permite um contato mais direcionado, incluindo suas empresas de portfólio, foco de investimento e informações de contato de parceiros e analistas. - Investidores Anjo: Explore plataformas como AngelList, Crunchbase, Gust e Golden Seeds para se conectar com investidores anjo. Use o LinkedIn para pesquisar investidores anjo com base em seu histórico de investimentos e experiência no setor.

Participe de eventos de startups e competições de pitch para se conectar com potenciais investidores anjo. - Aceleradoras e Incubadoras: Explore programas como Y Combinator, Techstars e 500 Startups. Pesquise incubadoras e aceleradoras locais que se concentram em seu setor. Muitas universidades têm programas de incubação para startups lideradas por estudantes.

- Plataformas de Crowdfunding:

Plataformas Gerais: Considere plataformas como Kickstarter, Indiegogo e GoFundMe para arrecadar fundos de um grande público.

Crowdfunding de Capital: Explore plataformas como SeedInvest, Republic e Wefunder para levantar capital em troca de participação acionária.

Plataformas de Nicho: Pesquise plataformas de crowdfunding de nicho que atendem ao seu setor ou público específico.

Avalie a Adequação do Investidor: Antes de abordar qualquer investidor, é crucial avaliar se ele é adequado para sua startup SaaS.

- Foco de Investimento:

- Alinhamento com o Setor: O investidor se concentra no seu setor (por exemplo, SaaS, saúde, fintech)?

- Alinhamento de Estágio: O investidor investe em startups no seu estágio atual (pré-seed, seed, Série A, etc.)?

- Tese de Investimento: A filosofia de investimento do investidor se alinha com seu modelo de negócios e estratégia de crescimento?

- Tamanho do Investimento:

- Investimento Típico: Qual é o tamanho típico de investimento do investidor? Corresponde às suas necessidades de financiamento?

- Tamanho do Fundo: Para empresas de capital de risco, considere o tamanho de seu fundo. Fundos maiores podem ser mais adequados para investimentos em estágios posteriores.

- Experiência no Setor:

- Experiência Relevante: O investidor tem experiência em investir ou trabalhar com empresas SaaS?

- Rede e Conexões: O investidor pode fornecer conexões valiosas e mentoria em seu setor?

- Alinhamento de Valores:

- Valores Compartilhados: Os valores do investidor se alinham com a cultura e missão da sua empresa?

- Reputação: Pesquise a reputação e o histórico do investidor.

- Empresas do Portfólio:

- Cenário competitivo: O investidor investiu em algum de seus concorrentes?

- Casos de Sucesso: Qual é o histórico de investimentos bem-sucedidos do investidor?

Empresas de Capital de Risco (VC): Sequoia Capital, Andreessen Horowitz, Accel, Insight Partners, Bessemer Venture Partners, Lightspeed Venture Partners.

Investidores Anjo: Jason Calacanis, Ron Conway, Jeff Clavier, David S. Rose, Esther Dyson.

Modelo gratuito de Due Diligence para Investidores

Encontre o parceiro de financiamento perfeito para sua startup SaaS.

-

Principais perguntas a fazer a potenciais investidores

-

Estrutura para avaliar a adequação do investidor

-

Recursos para reunir informações essenciais

-

e mais dicas para construir relacionamentos fortes com investidores.

Abordar Investidores em Potencial

Agora, para obter financiamento para SaaS Startup, você precisa se destacar de seus concorrentes. Aqui estão algumas dicas de como abordar investidores em potencial:

Obtenha uma Apresentação, talvez por meio de uma conexão em comum e peça a eles que marquem uma reunião entre você e o potencial investidor. Participar de eventos relacionados a SaaS ou conectar-se em uma plataforma como o LinkedIn são outras maneiras de entrar em contato. Se optar por se comunicar por e-mail, anexe um pitch deck bem estruturado.

Adapte sua abordagem:

- Capital de risco: Prepare um pitch deck detalhado e um modelo financeiro.

- Investidores Anjo: Concentre-se em sua história, paixão e potencial de alto crescimento.

- Aceleradoras/Incubadoras: Destaque o potencial de sua equipe e a escalabilidade de seus negócios.

- Crowdfunding: Crie uma página de campanha atraente com uma proposta de valor e recompensas claras.

Construa Relacionamentos:

- Rede: Participe de eventos do setor e conecte-se com investidores online.

- Apresentações informais: Aproveite sua rede para apresentações a potenciais investidores.

- Alcance personalizado: Crie mensagens personalizadas que demonstrem sua pesquisa e interesse genuíno.

! Seja persistente: Não desanime com as rejeições iniciais.

Acompanhamento e mantenha a comunicação: mantenha contato com os investidores e forneça atualizações sobre seu progresso. Agende reuniões e ligações regulares com seus investidores para discutir seu progresso e buscar seus conselhos.

Procure mentoria, aproveite a experiência e a rede de seus investidores para orientação e suporte.

E Construa relacionamentos de longo prazo com seus investidores para potenciais rodadas de financiamento futuras e parcerias estratégicas.

Negocie e garanta financiamento

Entenda os Termos de Investimento: Um termo de investimento é um acordo não vinculativo que descreve os termos de investimento propostos. Revise cuidadosamente os principais aspectos:

- Avaliação: O valor acordado da sua empresa.

- Participação Societária: A porcentagem de propriedade que o investidor receberá em troca de seu investimento.

- Preferência de Liquidação: Como os recursos serão distribuídos em caso de venda ou liquidação da empresa.

- Proteção Anti-Diluição: Protege a participação acionária do investidor em caso de rodadas de financiamento futuras com valuation inferior.

- Representação no Conselho: Os direitos do investidor de nomear membros para o conselho administrativo da sua empresa.

- Cláusulas de Proteção: Direitos especiais concedidos ao investidor, como poder de veto sobre certas decisões.

Negocie Termos Favoráveis:

- Procure Aconselhamento Jurídico: Consulte um advogado experiente para garantir que seus interesses sejam protegidos.

- Entenda Sua Influência: Sua influência nas negociações depende de fatores como sua tração, oportunidade de mercado e interesse do investidor.

- Concentre-se nos Termos Principais: Priorize a negociação de termos que são mais importantes para você, como avaliação e controle.

Este guia detalhado descreve uma série de ações potenciais que podem ter um impacto na sua capacidade de garantir financiamento e contribuir para o crescimento potencial da sua startup SaaS. O sucesso no mundo competitivo do financiamento SaaS geralmente requer perseverança, preparação completa dos negócios e um discurso convincente.

Conclusão

Não podemos enfatizar isso o suficiente; qualquer que seja o caminho que você escolher para o financiamento do seu SaaS, vai exigir tempo e esforço para garantir. Preparar um argumento de financiamento é um processo iterativo que provavelmente envolverá revisões e rejeições. Essas revisões podem ser demoradas, mas também fornecem oportunidades valiosas para refinar seu argumento e maximizar sua eficácia.

Antes de iniciar discussões com potenciais investidores, é crucial reservar um tempo para uma preparação completa, que pode envolver o desenvolvimento de one-pagers, pitch decks, planos de negócios e projeções financeiras, entre outros materiais.

Para o seu ideia de micro SaaS para potencialmente ganhar tração significativa, esteja preparado para despender um esforço considerável e demonstrar uma forte ética de trabalho. No entanto, reconheça que alcançar o sucesso não requer um esforço solitário. Para obter mais informações sobre possíveis estratégias de marketing específicas para serviços SaaS, sinta-se à vontade para entrar em contato PayPro Global. Podemos ser apenas o parceiro de eCommerce que você estava procurando.

Perguntas frequentes

-

Muitas startups ainda dependem de apoio financeiro de capital de risco para financiar o desenvolvimento de seus softwares. Algumas startups iniciaram campanhas no Kickstarter com sucesso, mas estes casos são realmente muito raros. A maioria das empresas precisa obter financiamento por meio de capital de risco.

-

Qualquer pessoa pode ser um investidor anjo, mas você precisa encontrar o certo para investir no seu negócio. Angel.co é um site que apresenta um conjunto de perfis de investidores certificados que buscam novas oportunidades de investimento.

-

Apesar do vasto potencial do mundo das startups, é crucial reconhecer a natureza competitiva deste universo. Apenas uma pequena fração, cerca de 6%, das startups recebe financiamento externo. Alcançar o sucesso sustentável neste ambiente dinâmico geralmente requer muita dedicação e perseverança!

-

Lançar uma empresa sem apoio financeiro pode ser realizado investindo tempo e esforço na construção da sua marca, criando e qualificando leads para expandir sua base de clientes. As três ações a seguir podem permitir que uma empresa gere receita sem financiamento externo.

-

A quantidade de financiamento que você precisa depende do estágio e dos planos de crescimento da sua startup. Startups em estágio inicial (pre-seed/seed) normalmente levantam quantias menores (menos de US$ 2 milhões), enquanto startups em estágio posterior (Série A e além) podem exigir um capital significativamente maior.

-

Pesquise investidores online (Crunchbase, AngelList), faça networking em eventos do setor e aproveite sua rede existente para apresentações. Concentre-se em investidores que se alinham com seu estágio, setor e valores.

-

Crie uma mensagem de contato personalizada que demonstre sua pesquisa e interesse genuíno no investidor. Destaque suas principais conquistas e métricas de tração e articule claramente sua proposta de valor.